「アンラッキーセブン」や「夏枯れ相場」、「彼岸底」など、完全に解明されていはいないが、実際そうなることが多いという、投資の格言のようなものを、「アノマリー」と呼びます。

アノマリーは月(一月、二月・・・)に応じたものが多く知られていますが、実はもっと様々なアノマリーが、株式投資の世界には存在しています。中でも信憑性が高いと世界的に考えられているのが、「マンデー効果」もしくは「月曜株安」のアノマリーです。

今回は、月曜株安アノマリーは本当なのか、直近五年間の日経平均データで実際に統計調査してみました。

目次

月曜株安/マンデー効果とは

マンデー効果(Monday Effect)もしくは月曜株安とは、その名の通り、月曜日には株価が大幅下げを起こしやすい、というアノマリーのことです。

元々は、20世紀後半に米S&P指数に対して行われた統計調査が元になっているようで、いまでは下記の二つのアノマリーが混同されている状態と言えます。

- 月曜終値は(前日より)下がる

- 月曜のリターン額は(他の曜日より)低い

この二つについて、それぞれ実際のデータを見てみましょう。

マンデー効果1. 月曜終値は下がる

一つ目は、月曜日の終値は、その前の取引日の終値よりも下落する、というアノマリーです。

これはどうやら1970年代から80年代にかけて発表された、S&P指数の統計調査によるもののようで、元々は「週末効果(Weekend Effect)」もしくは「平日効果(Day-of-the-week Effect)」と称されていたもののようです。

この「月曜終値は下がる」というアノマリーを、ここでは日経平均株価の記録(直近五年)を元に、実際に調査してみましょう。

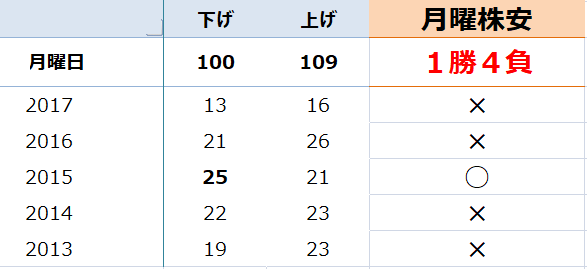

その結果をまとめたのが、次の表です。(月曜の上げ/下げ各日数を比較)

ここでは意外にも、五年間の月曜日をそれぞれ見てみると、上げより下げのほうが多かった年は、1つ(2015年)しかありませんでした。残りの4つの年は、月曜日は上げのほうが多かったことになります。

スポンサーリンク

マンデー効果2. 月曜のリターンは小さい

もう一つの「マンデー効果」は、月曜日のリターン額が他の曜日よりも小さくなる、というアノマリーです。

こちらは、1980年代から90年代にかけて発表されたS&Pに関する調査結果のようで、マンデー効果(Monday Effect)」と最初に称されたのはこちらの方だったようです。

こちらも、直近五年の日経平均株価記録を元に、実際にそうなるかを調べてみました。

その結果が、次の表です。(終値上昇日の平均上昇幅を曜日ごとに算出)

なんとこちらに至っては、アノマリー通り月曜の上げ幅が最も小さかった年は一つもなく、5年間全ての年が、月曜以外の平均上げ幅で最少値を記録しているということがわかりました。

なお、上げ幅が小さかった曜日は、水曜日と金曜日が各2つの年で最多、続いて木曜日が1つの年で最多となりました。

スポンサーリンク

月曜株安は日経平均には当てはまらないのか

このように、直近五年の日経平均で見てみると、マンデー効果アノマリーがほぼ当てはまらないことがわかりました。これはなぜなのでしょうか?

原因としては、おそらく、この5年の国内株価にまだ調整(きわめて急激な相場変動や歴史的暴落)が起こっていないからでしょう。

「調整」を内包する期間と、内包しない期間で、結果は異なる?

最も最近の調整は2008年頃のリーマン・ショック(サブプライム・ローン世界金融危機)と考えられ、それ以降は、リーマン・ショックに比肩する調整は起こっていないと言えます

対して、1990年代までのS&P指数は、世界恐慌やブラックマンデーを始め、様々な調整を内包しています。

この、両指数(あるいは両期間)の質的な差が、「マンデー効果」の出現率に影響を与えている、と見てよいでしょう。

逆に言えば、さらに長い期間で日経平均株価統計調査を試み、90年代バブル崩壊やインターネット・バブル、リーマン・ショックなども含めれば、マンデー効果実現率がアノマリーに近づく可能性もある、と言えるでしょう。

任意の日の日経平均株価を予想する際、AI予想が非常に役立ちます。日・週といった期間ごとのAI予想は、こちらからチェックできます。

コメントを残す