米国ではコロナショックによる経済の落ち込みに対応するため、FRBはあらゆる金融政策の対応を行っています。その中でゼロ金利政策が導入されており、2023年までゼロ金利政策は維持される見込みです。

足元の米FF(フェデラルファンド)金利や長短金利の状態を確認するとともに、今後のドル円の値動きの考える上でのポイントを解説いたします。

コロナショック対応で米FFレートは2023年末までゼロ金利が維持される見込み

コロナショックを受けた米国経済の落ち込みを受けて、FRBは現在あらゆる金融政策を動員しています。政策金利であるFF(フェデラルファンド)レートは0.00~0.25%であり、ゼロ近辺に設定されています。2020年9月のFOMCでは、FFレートの誘導目標レンジを0.00~0.25%に据え置くことが決定されました。

またFOMC参加者のFF金利見通し(ドットチャート)では、2020年末、2021年末ともに17名中17名が現在のFF金利水準を据え置いています。利上げの予想は2022年末1名、2023年末2名であり、利上げを想定するFOMC参加者自体が少数派であり、ドットチャートからは実質ゼロ金利を当面維持することがFOMCメンバーの共通認識ということが分かります。

米国の長短金利の状態、YCC導入が今後の注目点

既に日本はゼロ金利政策が導入されており、EUも同様の状態です。更に米国もゼロ金利政策が当面続くことになり、主要国では世界的なゼロ金利時代に突入しています。

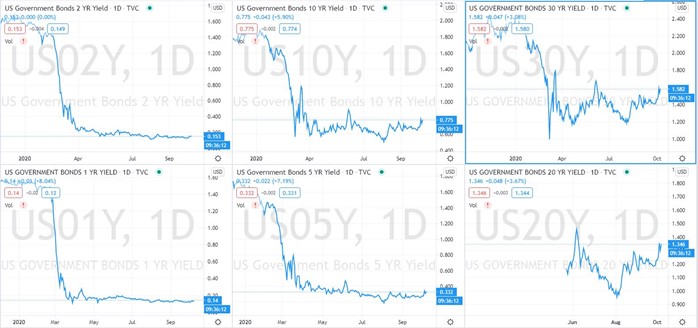

下記は米10年債の市場金利の推移です。2018年末には3%を超えていた金利は徐々に下落しており、コロナショック時の2020年3月には一時0.4%を割れています。2020年10月時点で10年債でも金利は1%を割れており、債券投資による利回りのメリットが殆ど享受出来ない状態にあります。

・米10年債利回りチャート(画像はTrading View)

ゼロ金利政策導入の結果として米10年債でも金利が1%を割れており、債券の年限に関係なく金利が低下して年限に応じた金利が機能しない状態です。この失った金利調整機能を復活させる試みの1つがYCC(イールド・カーブ・コントロール)であり、マイナス金利を導入することで債券の年限に応じた金利調整機能を取り戻そうというものです。マイナス金利を導入することで短期債の金利はマイナスとなるため、債券市場に金利調整機能が戻ります。しかしマイナス金利導入の経済効果は一部では疑問も抱かれており、FRBは現段階ではYCCの導入に否定的なスタンスを取っています。

ただし今後追加経済対策の財源確保などのため、長期債の大量発行が市場で行われる場合は、セットでYCCの導入の可能性も生じます。

・米1・2・5・10・20・30年債の利回りチャート

今後のドル円への影響について

FRBの金融緩和スタンスを背景に当面ゼロ金利政策の維持がなされると予想される中で、次の金融緩和策のテーマとして浮上しているのが先に取り上げたYCCです。2020年10月初頭の段階でFRBはYCCについて導入を明言していません。しかしYCCの導入を金融市場は期待している状態でもあります。

ただしYCCはドル安政策でもあるため、YCC導入に対し前向きな発言がFRBパウエル議長や各連銀総裁から出るようになれば、ドルは下落する可能性があり、ドル円も連動して下落する可能性があります。よってYCC導入を為替市場が織り込む方向となれば、ドル円は円高方向への推移が予想されます。

金融の引き締め局面では通貨高となりますが、FRBは当面引き締めを予定しておらず、YCC導入などの更なる金融緩和策=ドル安政策実施の可能性があります。金融政策の観点では、当面ドル安政策の継続が見込まれるため、ドル円も下落圧力が続くと予想されます。

米FF金利が当面ゼロ近辺で維持されると予想される中で、YCC導入のについてその行方を注視する必要があるといえるでしょう。

↓↓↓