どのような条件のとき、日経平均株価の高騰が多発するのでしょうか?

これまで日経平均株価が高騰したときの状況を整理し、とくに日経平均の高騰が多発する条件を検証します。

このページの目次

日経平均株価の70年を整理する

日経平均株価の算出が開始されたのは1950年9月で、今日まで70年近い歴史があります。

この間に起こった日経平均株価の上昇幅および上昇率の上位ランキングが、アーカイブとして日経公式サイトに掲載されています。

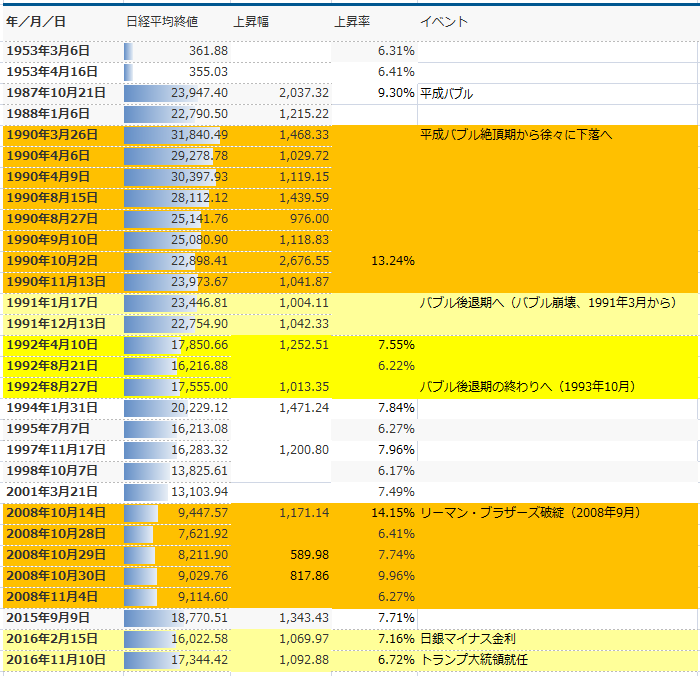

これをまとめ、日付の古いものから順に並べたものが、次の表です。

※「日経平均プロフィル」掲載の上昇幅(円)および上昇率(%)の各トップ20リストをマージ後、日付順にソートしたもの

日経平均株価の高騰は、ある年に集中している

これを見ると、歴史的な日経平均株価の高騰のうち半分以上が、特定の年(上記の表のオレンジおよび黄色部分)に集中して起きたもの、とわかります。

例えば、図中のオレンジ部分を見ると、2008年には5回、1990年には8回も、日経平均株価史に残る高騰が起きています。また黄色および薄黄色のデータを見ると、1992年には3回、2016年と1991年には2回の大幅な高騰が起きています。

この他の高騰データは、全て年間に一度だけのもので、かつ発生年に開きがあることも少なくありません。

つまり、日経平均株価の高騰は、特定の条件が揃った期間に多発しやすく、かつ高騰幅もより大きくなると言えます。

次に、高騰が多発したそれぞれの年について、詳しく見てみましょう。

1990年代の高騰多発:バブル景気(平成バブル)

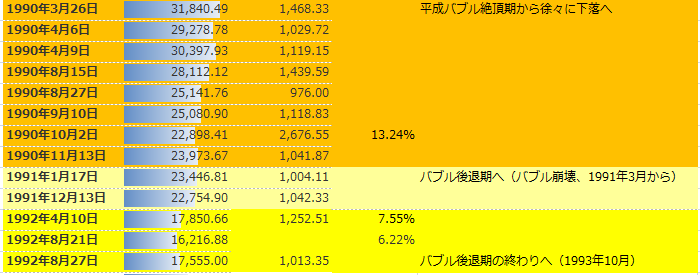

大きな高騰が最も多発した期間が、1990年です。

また、それに続く1991年、1992年にも日経平均株価が何度か大幅な上昇を記録しています。

この期間は、いわゆるバブル景気(平成バブル)が頂点に達したのち、乱高下しながら急な下り坂へ突入した時期です。

平成バブルとは

平成バブルの定義は諸説ありますが、一般的には1987年頃から1991年頃までの、不動産の極端な高騰に伴う景気高揚を指します。

なお、日経平均株価史上で最も高値となる「38,957.44円」を記録したのが、この平成バブル期間の1989年大納会、つまり1989年12月29日です。

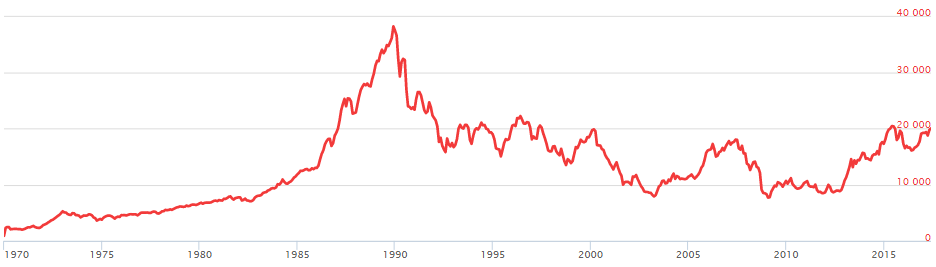

日経平均株価の長期チャート(下図)を見ると、その頃の日経平均株価はほかの期間をはるかに凌駕しており、絶頂期のバブルの勢いがどれほど大きなものであったのかがうかがい知れます。

乱高下と急騰を呼んだ崩壊寸前のバブル(1990年)

平成バブル期間のうち、日経平均株価の高騰が多発しているのは、1989年末の絶頂期を過ぎ下り坂に入った期間、すなわち1990年3月からとなっています。

上記の長期グラフを見ると、1990年以降はすでにバブルの勢いを失っているようにも思われますが、1991年初頭までは、平成バブルによる好景気が続いていたと認識されています。

言ってみれば、その後のバブル崩壊するまで、日経平均株価は下降基調ながらも、ときおり息を吹き返したように高騰し、平成バブルの好景気をかろうじて演出していた、とも言えます。

バブル経済の危うさについては、1990年に入る以前に、すでに各所から警告が発せられていたといいますが、何しろ当時の日本政府までが、東京の土地に対するニーズが将来的にもっと膨れ上がるという未来予想を描いていたほどで、バブル景気が後退し出したときも、「一時的な景気後退だろう」との見方が大勢を占めていたといいます。

しかし実際は、1991年3月にバブルは崩壊していました。バブル崩壊の一区切りとされる1993年末には、日経平均株価は1989年大納会の半分以下(17,263.10円)へ急落、以後の日本は20年にわたる大不況時代へと突入しました。

崩壊後の乱高下にともなう日経平均株価高騰(1991-92年)

前述のとおり、1991年から92年は、平成バブル崩壊期にあたります。しかしこの間、年間に2回から3回、大幅な日経平均株価の高騰が起きています。

これはもちろん、景気高揚に伴う日経平均株価押上というよりも、不安定化した市場がもたらした相場乱高下によるものと言えます。

スポンサーリンク

2000年代末の高騰多発:リーマン・ショック

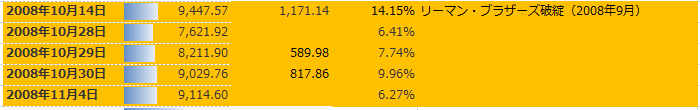

次に日経平均株価高騰が多発した期間が、2008年です。

2008年は、リーマン・ショックの年です。

リーマン・ショックとは

米国で起きていた住宅バブル(サブプライム住宅ローン)が崩壊し、関連する債券を多く保有していた米証券会社のリーマン・ブラザーズは、2008年9月15日、史上最大規模の負債総額を伴って破綻しました。

米リーマン・ブラザーズ破綻による日本への影響は、当初は楽観視されていたものの、その後には、強烈な円高へと発展しました。

というのも、様々な要因から低リスク資産とみなされていた円が世界中の投資家から買い集められたからです。この状況の進行により、2008年12月にはドル87円という未曾有の域の円高へ達しています。

リーマン・ショックと日経平均株価の乱高下

リーマン・ショックに端を発した円高は輸出企業の業績をとみに悪化させました。

日経平均株価は、2008年10月28日には、最安値6,994.9円というきわめて低い値を記録しました。

これは2008年の高値15,145.55円と比べ、半値近い8,161.76円安となります。

この2008年10月の混乱のなかで、乱高下から日経平均株価は数度の大幅な上昇値を記録しました。

といっても、急騰の見られた日はいずれも、終値で10,000円に届いた日はなく、やはり平成バブルと同じく、市場の不安定化の副産物とも言えるようなものです。

スポンサーリンク

2016年:マイナス金利とトランプ相場

日経アーカイブデータによれば、2016年にも日経平均株価は2度急騰を経験しています。

ただ、2016年の日経平均株価急騰は、ひとつの出来事でいくつもの急騰タイミングを引き起こした平成バブルやリーマン・ショックとは異なり、それぞれ原因は異なっています。

2016年の2度の日経平均株価急騰のうち、一つ目の2月15日は日銀マイナス金利政策、もう一つの11月10日は米トランプ大統領就任による相場変動(トランプ相場)によるものです。

日銀マイナス金利政策(2月15日)

2016年、日本銀行の黒田総裁が放ったマイナス金利政策の導入により、2月10日の日経平均株価は最安値15,429.99円を記録、以後2月12日の14,865.77円まで下落しました。

とはいえ一時的に日経平均株価は記録的な上昇を見せ、週明けの2月15日終値は1,069.97円上げの16,022.58円となりました。

しかしその後の原油価格下落もあってリスク回避の円買いにより円高が発生、けっきょくは輸出産業の不興による株安へとつながっていきます。

つまり、2016年の一つ目の記録的な日経平均株価上昇は、あくまで一時的なものであったということです。

トランプ相場(11月10日)

2016年に見られたもう一つの日経平均株価大幅上昇は、米大統領選のトランプ当選に伴う相場変動によるものです。

11月9日、米大統領選の開票当初は、クリントン候補の優勢により株価上昇、日経平均株価も上昇しました。しかしその後のトランプ候補の伸長により、リスクを嫌った株価下落が日経平均株価の安値を呼びました。

ところが11月10日、勝利したトランプ氏の冷静な演説は市場の評価をくつがえし、前日の下落から、結局10日終値で17,344.42円と、前日比+1,092.88円の上昇で決着を見ます。

この後の日経平均株価は上昇を続けており、本記事冒頭のように、トランプ就任後八ヶ月ほどとなる本日2017年6月21日始値も2万円を超えています。

振り返ると、この2016年の二つ目の日経平均株価急進は、予想外のトランプ就任から半年にわたって続く「トランプ相場」の前触れだったと言えます。

ただしこのあとは、日経平均株価の歴史に残るほどの急騰は、まだ起きていません。

スポンサーリンク

まとめ:日経平均株価急騰の多発は、むしろ「異変のしるし」

これまでの日経平均株価から、歴史的な上昇がつづいた時期を振り返り、その原因についてまとめてみたわけですが、これらによれば、日経平均株価の高騰は、必ずしも景気上昇の兆しとして起きているわけではありません。

とくに、歴史的な日経平均株価高騰が続く期間について言えば、むしろそういった例はまれと言えます。2016年11月のトランプ相場にともなう日経平均株価急伸はその後の好調の兆しにはなっていますが、だからといって、その後も大幅な日経平均株価急騰が続いたわけではなく、11月10日の大幅上昇だけが目立った上向きの動きとなっています。

むしろ、一年の間に高騰が何度も起きるようなケースは、平成バブルやリーマン・ショックのような、市場の不安定化による株価の激しい乱高下によって起こるものと言えます。

日経平均株価はそもそも、ボラタリティ(株価変動の激しさ)を排除した指標として算出されるものであり、日経平均株価が急騰・暴騰している事態というのは、単純に喜ぶべき状況というよりも、何かしらの不穏さを伴った異変を示していると考えた方がよいでしょう。

おすすめ記事