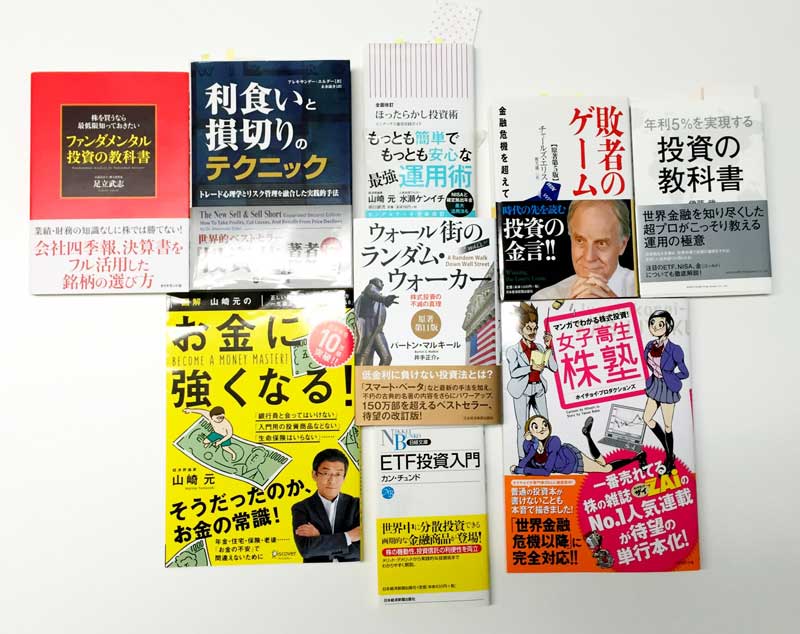

5月末~6月中旬で次に挙げる11冊の投資本を読んでみました。下記の11冊は株式投資に関連し、且つAmazonでレビューが10以上あり、評価が高く、評価のコメントも適切だったものを選びました。

これら11冊を読み終えたおおざっぱな感想ですが、やはり、最も説得力があり、勉強になったのは長期投資のバイブルとも言える「ウォール街のランダム・ウォーカー〈原著第11版〉 ―株式投資の不滅の真理」。

そして意外にも、株式投資についての全体像や投資のツボがよく理解できたのは、「マンガでわかる株式投資! 女子高生株塾」でした。

ちなみに、私はマンガが大嫌い(というか活字が嫌いなのですが)で殆ど読まないのですが、難しい内容はマンガで読むと馴染みやすく、わかりやすいなあと実感しました。これは、特に株式投資初心者にはお勧めです。

逆に殆ど役に立たなかったのは、「利食いと損切りのテクニック」です。

これは、主にデートレーダーやスイングトレーダー向けのテクニカル分析による売りと買いのタイミングについて書かれた本なのですが、株式投資というよりネットゲーム攻略法(私はネットゲームやりませんし、ネットゲーム攻略法も読んだことありませんが)のような感じの本で1/3程読んで、読むのを止めてしまいました。

共感したのは、投資は簡単なメモ程度で良いので「トレードの記録を付ける事」を推奨していることです。

これは、私も経験上、重要なことを認識しています。デートレーダーに関しては色々な意見があると思います。

また、彼等を批判するつもりもありませんが、個人的に、私は仕事でも、投資でも社会に貢献しない業務でお金を稼いだり、儲けたりすることにあまり興味を感じません。

自分自身、会社に投資し経営に参加している者として、会社が新規事業や事業拡大のために、資金が必要なことは身をもって感じています。

株に投資するということは、そういった会社に資金を提供し、頑張っている会社に資金を提供し、よりよい製品やサービスを通じて、豊かな社会を作っていくために役立っている、そして、その見返りとしてキャピタルゲインや配当報酬があるのだという考えを元に株式投資をしています。

だから、数分や数日単位で利ザヤを稼ぐような投資方法には興味が沸きません。そういう意味でこの本は、3,800円もしたのに全く無駄な投資になってしまいましたw。

さて、他の10冊からは株式投資について、殆どの本で訴えている重要な共通メッセージがありましたので、それをまとめておきます。

2.リスクを低減するには、投資時間が長ければ長い程良い

3.リスクを低減するには、分散投資する方が良い(→市場インデックス投信やETFが良い)

4.リスクを低減し、収益を最大化する投資方法は、ドルコスト平均法による積立長期保有だ

5.市場予測は極めて困難だが、投資家にとって企業収益(及び配当)と1株当たりの利益(PER)は重要な予測材料になる

6.景気及び相場には循環的サイクルがあり、バブルはいつの時代にも起こる

7.長期的な株価水準を大まかに予想するのは可能だが、数か月後の株価水準を正確に予想するのは不可能で、それ自体が無意味だ

それにしても、外書は飛躍したたとえや賢人や有名人の言葉で説明のつかないものを説得する論法が多いですw。

私も若い頃は、コンサルタントとして外書を読み、ありがたく納得していたが、今読むと日本のジジイが若者を説得するために使う四字熟語と殆ど変らない気がします。アルキメデス、アダム・スミス、エジソン、レオナルド・ダ・ビンチが投資とどういう関係があるとのかと、半分笑いながら読んでいましたが、やはり、自分の投資歴を振り返ると、改めて納得させられることも多くありました。

1~7は、感覚的にですが、私も全く同じ考えです。これらについては、いづれ1つづつ日本の市場環境に置き換えて実証してみようと思います。

7に関しても、私は同感です。そして、まさに、私の投資歴で1回目と2回目の失敗で6や7を感覚的に覚えていたことが、3回目の投資歴のそこそこの成功に繋がっていると思っています。

私は投資の素人であり、株式投資に関する知識も経験も彼等には全く及ばないので、彼等の著書から得た知識と実践は、私の今後の株式投資の結果に大きな正の結果を導いてくれるでしょう。

しかし、彼等が著書では触れず(もしくはあまり知らず)、今後の株式投資に関して、私が彼等より詳しい事が1つだけあります。それは、インターネットの検索やSNSの技術です。

下記をご覧ください。下記は、2005年から現在に至るまでGoogleの検索に「バブル」と入力したトラフィックのボリュームグラフです。

●グラフ 「バブル」の検索トラフィック

出所:Googleトレンドから

これを見ると、2008年9月のリーマンショックの起きる19ヵ月前の2007年2月に大きな検索トラフィックが発生し、8カ月前の2008年1月に再び大きなトラフィックが生じているのがわかります。

一方、2009年以降、リーマンショック前に生じたトラフィックと比較できるような大きなトラフィックが生じたのは、2013年1月、2月、8月、2015年7月ですが2013年以降は一貫して高いレベルにあることがわかります。

それでは、リーマンショックに匹敵するような世界同時株安は起きたでしょうか?

答えは今のところ、NOです。

2009年以降、世界同時株安は度々起きたていますが、主なものは2015年8月に起きたチャイナショックや2016年年初に起きたチャイナ/オイル複合ショック?で、リーマンショックに比べると、その規模は比較になりません。

私が記憶しているバブル崩壊後の世界同時株安としては、今回の世界株のピーク感とその後のガス抜き的な世界同時株安は、2000年のインターネットバブルに近い感じがしますが、残念ながら、Googleがこの検索トラフィック情報を提供しているのが2004年からのため、2000年のインターネットバブル前後の状況は確認できません。

検索トラフィックとバブル崩壊、そして世界同時株安の私の推論はこうです。

リーマンショック時は、土地バブルの崩壊で失われた20年を経験した日本でさえ、それ程世間でバブルを認識してなかったため、株価が急落したのだと思います。

しかし、今回は国際的な問題児の中国や中東がその震源でニュースや新聞はバブルがいつ来てもおかしくないような情報を流し続けています。

また、インターネットやスマートフォンの更なる普及もバブルへの警戒を先読みし、株価が織り込むのに一役買っているのではないでしょうか?

これは、検索トラフィックのみから立てた私の推論で、この他にもSNSでの情報の拡散やネットニュースの反応も株価暴落に関係しているかもしれません。

私は、過去の株式投資の賢人達の知恵を元に私達の強みを生かし、ネット情報の持つ拡散性やリアルタイム性を生かし、より正確に「長期的な株価水準を大まかに予想する」サービスを構築する予定です。