2024年7月31日、日銀金融政策決定会合で利上げすることが決定しました。

一方、米国の連邦公開市場委員会(FOMC)では9月に利下げについて議論する可能性があると報じられています。

利下げとは何か?利下げがあるとどのような影響があるのか、わかりやすく解説します。

このページの目次

利下げとは何か

利下げとは中央銀行が行う金融政策で、政策金利を引き下げることを指します。

利下げが行われると市場の金利が下落し、企業や個人がお金を借りやすくなることから、企業の設備投資や個人消費が刺激されることで景気回復しやすい傾向にあります。

過去の利下げと結果

日本では1980年代後半のバブル経済の崩壊以降、大きな利下げを実施している。主要な出来事をピックアップします。

1990年代バブル崩壊後の利下げ

日経平均と政策金利チャート

1980年代後半のバブル経済の崩壊後、日本経済は急速な景気後退に見舞われ、日本銀行は1991年から段階的に公定歩合を引き下げた。

1991年には、6.00%だった公定歩合が1995年には0.50%まで引き下げられました。

その結果、低金利政策にかかわらず経済成長は低迷。物価下落が続き、デフレが深刻化。銀行の不良債権問題が解決せず、金融システムの不安定性が続くことに。

2000年代のゼロ金利政策と量的緩和

1990年代の利下げの効果が見られなかったため、日本銀行はさらに積極的な金融政策を進める。

1999年には、日本銀行はゼロ金利政策を導入。2001年、量的緩和政策を開始し、金融機関の当座預金残高を増やすことで市場に資金を供給した。

その結果、一時的に経済が回復したが持続的な成長には繋がらなかった。量的緩和により、金融市場の安定化が図られ、銀行の資本基盤が強化された。

2008年リーマンショック、2010年包括的な金融緩和

2008年9月にリーマン・ブラザーズが破綻し、世界的な金融危機に。日本経済にも深刻な影響を及ぼした。

2008年から2009年にかけて政策金利を0.10%まで引き下げ。2010年にかけて、量的緩和政策の強化を行い金融市場の安定化と短期的な経済回復には寄与しましたが、デフレ解消には至らなかった。

2016年マイナス金利

2016年1月、日本銀行はマイナス金利政策を導入。金融機関が日本銀行に預ける預金の一部にマイナス0.1%の金利を適用した。

これにより、金融機関は融資を増やすインセンティブを得ることを狙った。また、質的金融緩和として、資産購入プログラムを拡充し、国債やその他の金融資産の購入を増やした。

その結果、金融機関の収益が圧迫され、融資の増加は限定的だった。デフレ脱却も目標には届かず、物価上昇率は低迷し、期待されたほどの経済成長は見られなかった。

なお、2024年3月にマイナス金利を解除した。

スポンサーリンク

米国の利下げ

米国では2008年リーマン・ショック後、FRBは政策金利を段階的に引き下げ。

2019年には米中貿易戦争による景気悪化を理由に10年7ヶ月ぶりに0.25%引き下げ。

2020年パンデミックによる経済活動の急激な減少に対応し、正常な状態へ戻すことを目的とした利下げが行われた。

スポンサーリンク

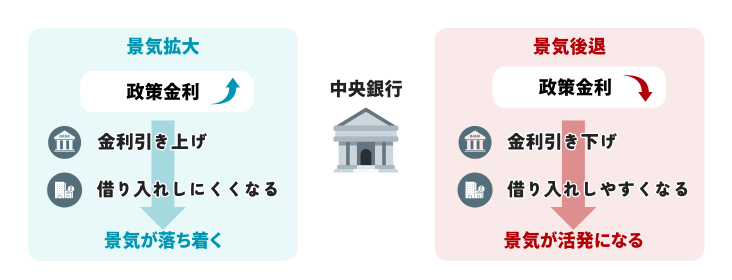

利下げが行われる理由

利下げが行われる理由は、主に経済活動を刺激し、さまざまな経済的課題(失業率の低下、デフレ対策、通貨安の誘導、金融システムの安定化)に対処するためです。

一般的には景気が悪いときに、利下げが実行され、景気の回復が期待されます。

一方で、景気が加熱し物価が急激に上昇するインフレに陥ったり、バブルが発生するリスクを抑制する効果を期待する際には、利上げに動くことがあります。

スポンサーリンク

利下げはどのように決定されるのか

中央銀行の政策決定機関が経済状況(GDP、失業率、インフレ率、金融市場の動向ほか)を総合的に分析し、慎重に検討します。

金融政策決定会合で委員会による投票により決定されます。

金融政策決定会合は年8回、各会合とも2日間開催。

2024年 日銀金融政策決定会合 開催日程

https://nikkeiyosoku.com/schedule/boj/

スポンサーリンク

利下げが私たちの生活にどう影響するのか?

物価

利下げは借入コストを低下させるため、消費者や企業の消費支出が増加し、経済活動が活発化します。

需要の増加は、商品やサービスの価格上昇を招き、物価が上昇する傾向にあります。

住宅ローン

利下げにより、住宅ローンの金利が低下します。

このことにより、住宅購入が経済的に容易になり、不動産市場の活性化が期待されます。低金利環境下では、住宅ローンの返済額が減少し、家計の負担が軽減されます。

株価

利下げは企業の借入コストを低減させるため、企業の収益改善が見込まれます。資金調達がしやすくなり、設備投資や事業拡大を進めることが可能になり、株価が上昇する要因となります。

また、低金利環境では債券などの固定収益資産の利回りが低下するため、投資家はより高いリターンを求めて株式市場にシフトすることが多くなります。

これらの動きも株価が上昇する要因の1つといえます。

為替

利下げは、国内金利を低下させ、他国の金利差が拡大することで通貨価値に影響を与えます。

投資家は金利の高い国の国債を購入したり、預金をする傾向があるため、金利の高い国への資金需要が高まり、利下げ時は円安に動く可能性があります。

円安

利下げによる、円安により輸入物価・原材料・エネルギー費が高くなることや、消費者の購買力が減少するリスクがあります。

一方、日本の輸出品が海外市場で価格競争力を持ち、日本製品の海外での価格が相対的に安くなり、需要が増加します。

日本では多くのものが輸入品に頼っていることから、全体的に物価が上がることが多いです。

スポンサーリンク

利下げに備えるための個人の対策

政策金利の引き下げがあると家計に影響を受ける可能性が高いでしょう。

利下げがあった際に個人でできる対策はいくつかあります。

住宅ローン

利下げにより住宅ローンの金利が低下する可能性が高いです。より低金利の住宅ローンへの借り換えを検討しましょう。将来の金利上昇に備え、固定金利の検討も。

貯蓄

定期預金や普通預金の金利が低下するため、利回りの良い商品を検討します。ネット銀行は金利が高い傾向にあるので、未使用の場合は口座開設をすると良いでしょう。

また、日本が利下げを行うと、投資家はより高い利回りを求めて円を売り、他の通貨を購入する傾向があるため円安が進行する可能性が高くなります。

そのため外貨預金を持つことで為替差益を狙うことは可能ですが、為替リスクも伴うため、為替レートの動向を注意深く監視することが重要になります。

保険

貯蓄型保険は利下げにより市場金利が低下することで、新規に契約する貯蓄型保険の利回りが低下する可能性があります。

利回りや保険料に影響を及ぼすため、必要に応じて、保険契約や保険会社の見直しを検討が必要になります。

投資

低金利環境は、預金だけでは十分な資産形成が難しいため非課税メリットのあるNISA(少額投資非課税制度)も検討すると良いでしょう。

#経済 #利下げ #政策金利