リーマンショックのような大きな金融危機を経て、暴落底値から回復途上にあるリスクオン時は、株高 (↑) とドル高 (↑) が同時に進むのが一般的であったはずです。

しかし、2020年のコロナショック後は、「株高 (↑) なのに円高 (↓) 」というケースが頻繁に見られています。これはなぜでしょうか?

コロナショックを経て回復期間にあるとみられる今後、株高局面におけるドル円レートがどのような動きを示すのか、リーマンショックやチャイナショックといった過去の暴落時と比較して考えます。

このページの目次

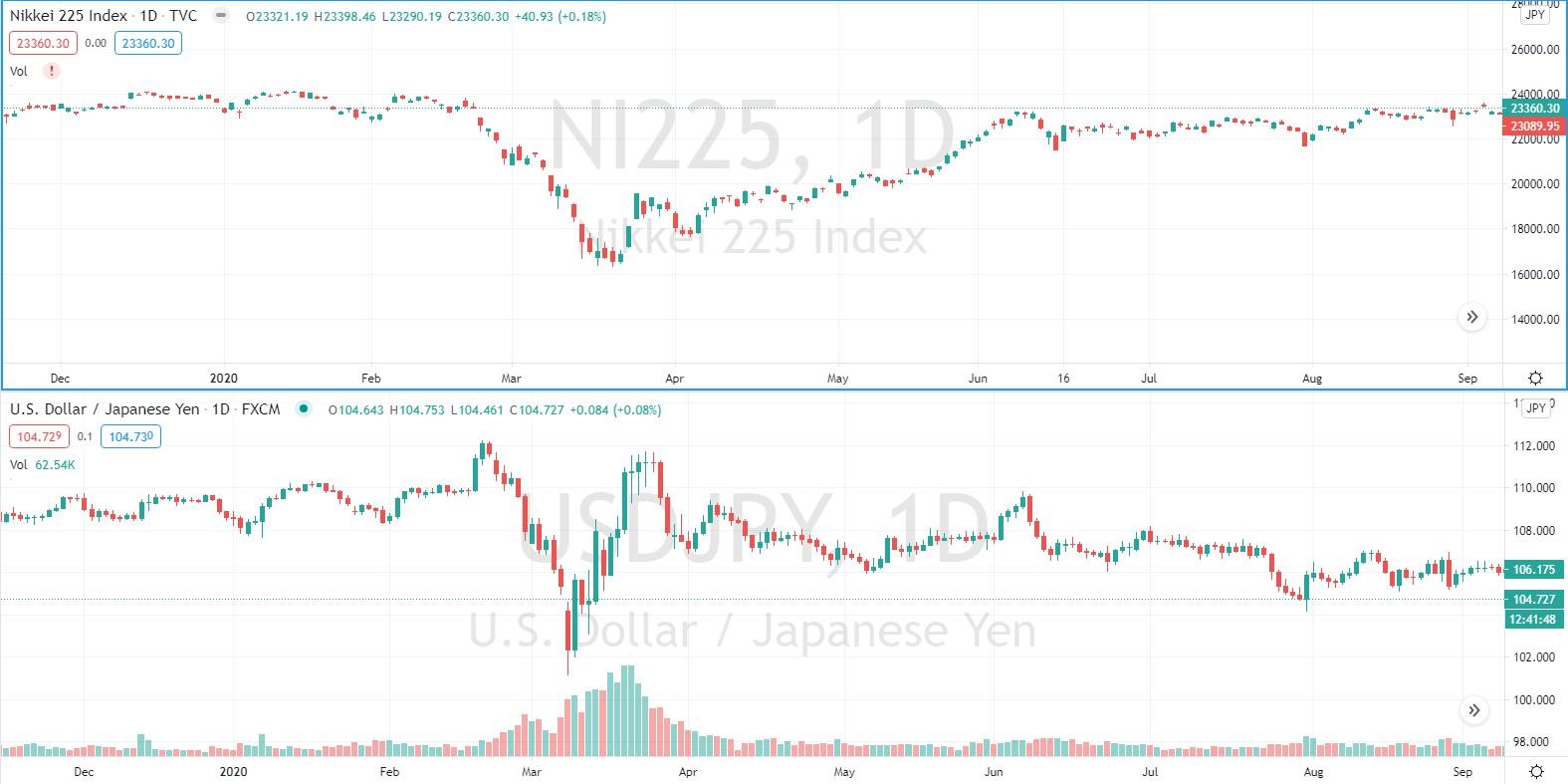

コロナショック後の株価とドル円(2020)

まずは2020年2~3月にかけて発生したコロナショック暴落を経て、株価とドル円がどのように推移してきたか、これまでを振り返ってみます。

コロナショック後の日経平均とドル円

(2019年12月 – 2020年9月、日足、TradingView)

まず日経平均株価は、コロナ前高値の24,000円からコロナ後安値16,000円まで、一カ月弱かけてほぼ一直線に下落、その後は時間をかけて回復し、6月にようやく23,000円を回復しています。

一方のドル円は、コロナ前高値の112円台からコロナ後安値の101円台まで、二・三週間で急落しました。しかしその後は、底値を付けたのと同じ三月中に111円を回復と、戻りも急激なものとなっています。

また日経平均は6月に23,000円回復後高値圏でこう着、一方のドル円は、3月に高値をつけたのち再び急落、おおむね105 – 107円の水準を軸としたじり安展開へと推移しています。

コロナ後の株価とドル円は相関やや薄い

このように振り返ると、コロナショックが一巡したあとも、日経平均とドル円の上昇局面・下落局面は一致していない場合が多く、この期間は両者が明確な相関関係のもとに動いてはいないことがわかります。

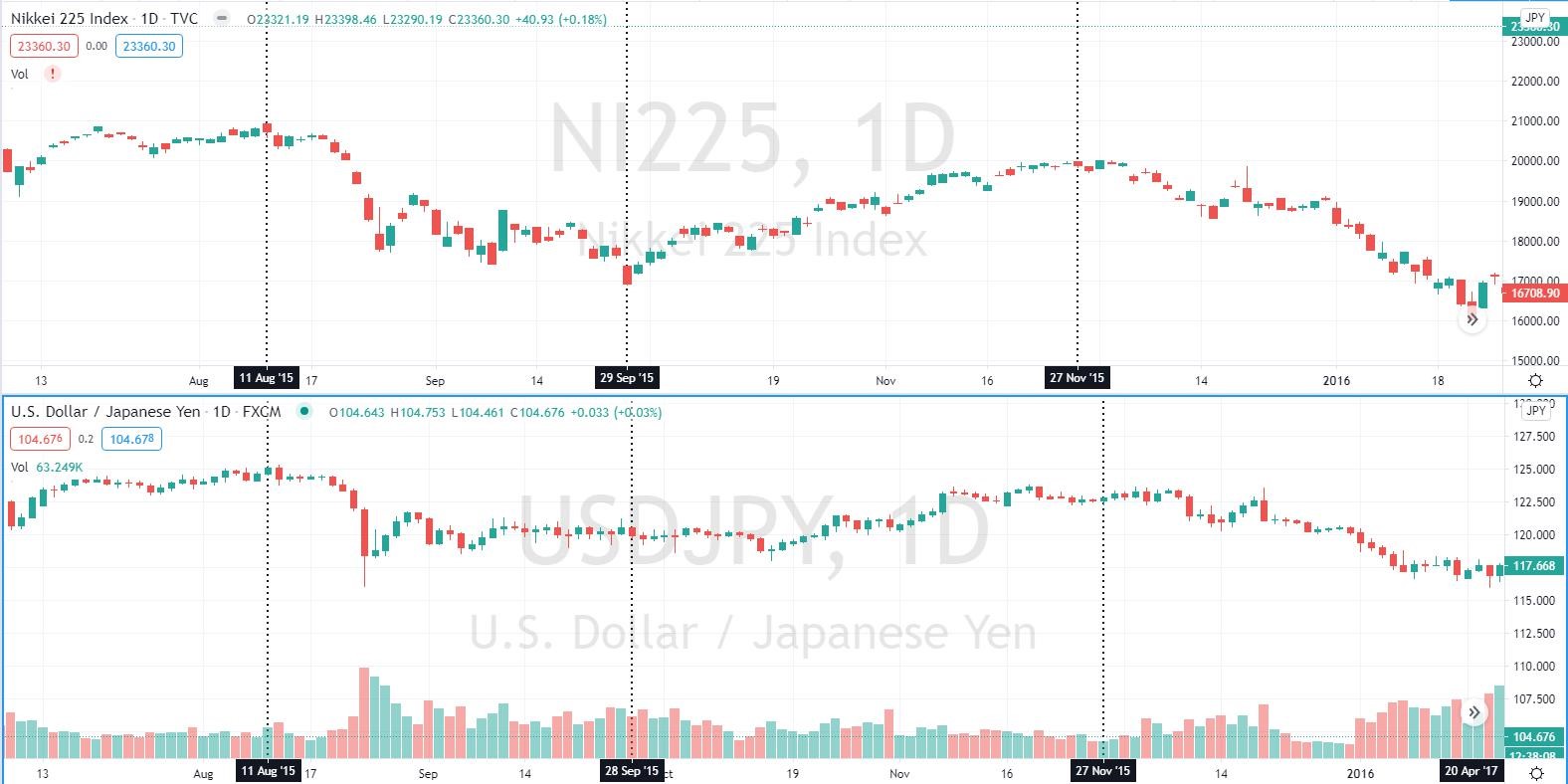

チャイナショック後の株価とドル円(2015)

次に、コロナショック以前では直近となる、2015年8~11月のチャイナショック時の動きを振り返ってみます。

チャイナショック後の日経平均は、下落前の8月高値21,000円手前から、1か月ほどで安値17,000円台に到達、さらにそれから2か月ほどたった11月後半に20,000円付近まで戻しています。

一方のドル円は、下落前の8月高値125円台から、1週間ほどで安値116円付近まで下落、その後120円付近まで急反発するも横這い推移へと移行しており、下落前高値124円付近を回復したのはやはり11月半ばとなっています。

チャイナショック時の日経平均とドル円

(2015年7月 – 11月、日足)

チャイナショック後の前半は非相関、後半は相関

チャイナショック直後は、日経平均が底値をつけるまで1か月かかった一方、ドル円は底値をつけたのは暴落直後と、この時点では日経とドル円は非相関の動きを示しています。

ただ、日経平均が回復期に入った9月以降は、日経もドル円も徐々に上値を切り上げる展開となっており、この期間は互いの動きが相関を示しています。

つまり、暴落直後は非相関、暴落からしばらく経ったあとは相関と、時期によって日経平均とドル円の相関関係がはっきり異なっているのが、チャイナショック後の特徴と言えます。

スポンサーリンク

リーマンショック後の株価とドル円(2008 – 2009)

最後に、当時は「100年に一度の大暴落」とも呼ばれていた、リーマンショック後の日経平均株価推移とドル円推移を振り返ってみましょう。

リーマンショック後の日経平均は、暴落前の6月高値14,500円台から、10月安値7,000円台で底打ち、その後ゆるやかに戻して11月に9,500円を回復したものの、その後は長い期間、この9,500円付近を天井とした低迷相場が続くことになります。

一方のドル円は、日経が下落し出した6月以降も上昇を続けており、8月に高値108円台を付けたのち下落、今度は日経が9,500円まで回復した後の12月にようやく安値87円台をつけています。ここを底に反発基調へと移行しますが、回復後高値となる101円台を回復したのは、実に翌年2009年4月のこととなっています。

リーマンショック時の日経平均とドル円

(2008年5月 – 2009年5月、日足)

リーマンショック後は、ドル円の方が短期間で下落→回復

リーマンショック時の両者の動きを比較すると、日経平均は「先に下落し、後に回復」しており、一方のドル円は「後に下落し、先に回復」と、日経に比べてドル円のほうが短期間で下落→回復を示した形です。

このように、リーマンショック時のドル円と日経平均株価は、値動きのパターンは類似しているものの、値動きが発生するタイミングがずれたパターンとなっています。

スポンサーリンク

株価とドル円の動きは大きくずれることがある

ここまで、3つの暴落を取り上げて、日経平均とドル円の動きを振り返ってみました。

いずれの暴落時にも共通しているのは、株価・ドル円とも下落局面からある程度の水準まで戻していること、そして、暴落するタイミングと回復するタイミングが株価とドル円である程度近いこと、が上げられます。

今後のコロナ回復局面に注意すべきこと

ただ、リーマンショックの場合に関しては、日経平均の相場変動が極めて長い期間に及んでおり、相対的に短い期間で相場変動が収まったと言えるドル円とは、暴落のタイミングも回復のタイミングもずれています。

とくにリーマンショックで注目すべきなのは、暴落を経験した日経平均が2008年10月に反発した一方、すでにあるていど反発していたドル円は買い上がる動きを見せてはいないという点です。むしろこの時期のドル円は、上値を切り下げ反落トレンドに入っていると言えます。

このようにみると、暴落後の株価とドル円は、必ずしも連動しておらず、値動きのタイミングが大きくずれることも考えられる、と言うことができます。

今後の金融相場は、コロナショックからの回復局面へ入ると考えられますが、株価とドル円のいずれかが回復傾向にあっても、もう一方が同じように動くとは限らないことに注意する必要がありそうです。

↓↓↓