歴史的な低水準を記録しているとしてこのところ話題の「ボラティリティー・インデックス」ですが、日経記事では、現在の低ボラティリティー状態を表して「嵐の前の静けさ」ではないか、そろそろ景気減速(暴落)が起こるのではないか、とまで報じています。

しかし、なぜ低ボラティリティーだと「暴落が近い」と言えるのでしょうか?

過去に低ボラティリティーがどのような結果をもたらしたのか、それがいったいどのような仕組みで発生していたのか、誰にでもわかるように説明します。

このページの目次

概要:ボラティリティー(VI/恐怖指数)とは

ボラティリティー(・インデックス、VI・VIX)とは、「将来どれくらい株価が動くか」の目安となる指数です。

ただ、一つ気をつけたいのは、ボラティリティーは正確には、将来の値動きについて「世間一般の投資家がどう予想しているか」を表現したものだ、という点です。

言い換えれば、ボラティリティー・インデックスとは、将来の株価の荒れ具合を、みんなが「どれくらい怖がっているか」、のメーターです。ボラティリティー・インデックスが「恐怖指数」などとも呼ばれるのは、そのためです。

「みんながどう思っているか」がボラティリティー

ボラティリティー=「世間の投資家たちがどう思っているか」というのを理解するために、ボラティリティーが高くなったときと低くなったときについて、その意味合いを説明します。

まず、ボラティリティーは、普段であれば20から30程度の値で推移しています。

この20-30という値を、仮に「ボラティリティーの標準値」だとします。

ボラティリティーが、この標準値より大きくなったとき、たとえば40や60になったときは、世間の投資家たちが「近い将来、株価が大きく上下しそうだな」と考えている、ということです。

逆に、この標準値より小さな値、たとえば17や14といった値にボラティリティーが低下した時は、世間の投資家たちが「近い将来、株価は今とあまり変わらず安定してそうだな」と考えている、ということです。

では、ボラティリティーが高い、あるいは低いと、近い将来の株価は、実際にはどうなるのでしょうか?

次に、ボラティリティーの動きと株価の動きの実例を、これまで実際に起きた経済イベントにからめて、説明します。

リーマン・ショック(2008)のときのボラティリティー推移

ボラティリティーが高い期間、つまり「近い将来、株価が大きく動きそうだな」と思っている期間とは、「実際に市場に異変が起きている期間」になります。

例えば、リーマン・ショックが起きて株価がすでに暴落しているときは、みんなが「これからも株価が激しく動くだろう」と思っているから、ボラティリティーは高くなるのです。

実際に、2008年のリーマン・ショック前後を示した次のグラフを見てみましょう。

赤い線は日経平均株価、青がボラティリティー・インデックスです。

ボラティリティー(青い線)は真ん中あたりの縦線まではずっと低いままですが、その縦線を超えて日経平均株価(赤い線)ががくんと落ちたとたん、ボラティリティーは急上昇しています。

(クリックで拡大)

つまり「株価がずっと高いから、みんなのんびり楽観(=低ボラティリティー)していたら、突然株価が暴落し、みんな慌てて混乱が起きた(=高ボラティリティー)」ということです。

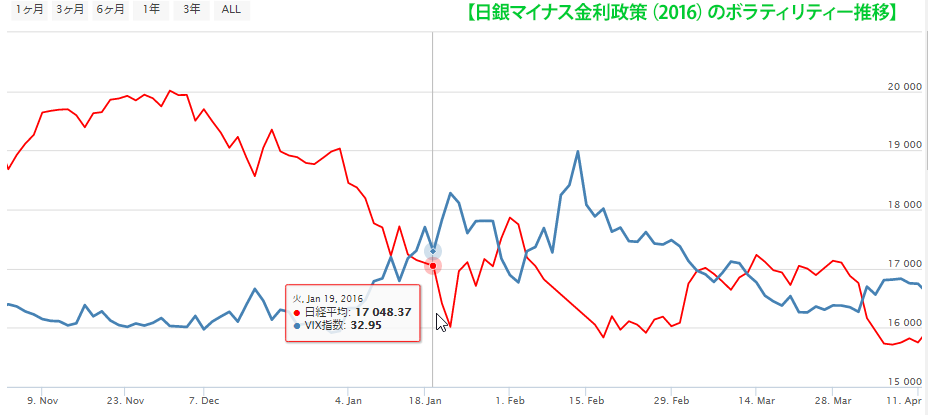

日銀マイナス金利政策(2016)のボラティリティー推移

さらに、もう少し最近の例も見てみましょう。こちらは、2016年1月から2月の、日銀マイナス金利政策(~異次元緩和)が行われた際の、日経平均株価とボラティリティー・インデックスのグラフです。

やはり、真ん中あたりの縦線より左では、ボラティリティー(青い線)は低いまま、日経平均株価(赤い線)は高いままで推移しています。

しかし、真ん中を超えたあたりから、両グラフの線は交錯が始まります。

そして、マイナス金利が発表(1月29日)されたあたりから、日経平均株価(赤い線)は低い値、ボラティリティー(青い線)は高い値がしばらく継続しています。

(クリックで拡大)

ボラティリティーと株価の関連に関して言えば、こちらも先程のリーマン・ショックの例と同じです。

つまり、日経平均株価がしばらく安定していたから「このまましばらく安定が続くだろう」と油断していた(=低ボラティリティー)ら、突然株価が下落し混乱が起きた(=高ボラティリティー)、ということです。

ここまで見ると、低ボラティリティーで推移している現在の状況が、どれほど危機感をあおるものであるか、なんとなく見えてきたはずです。

2017年の低ボラティリティーの未来予想図

さて、ふたたび2017年現在の状況を見てみましょう。

インデックス指標の好況に「慣れ」た投資家たち

このところは、日経平均株価、あるいはNYダウが好況を続けており、世間一般の投資家たちは、その状態に「慣れ」て、安心を強めています。

そうして安心した投資家がどう行動するかというと、ポジションを増やす、つまり安心して保有資産を増やす(買う)方向に動きます。

安心しきった投資家が金融危機に襲われると…

そうして、保有資産をたくさん溜め込んだ投資家たちは、とつぜん相場になんらかの異変が起きたら、どのように行動するでしょうか?

例えばいま、リーマン・ショックや日銀異次元緩和のようなイベントが起きたら、どうなるのでしょうか?

そうしたとき、投資家たちは売りに出ることが多くなります。

ボラティリティー上昇のスパイラル

今持っている銘柄が一時的に上がったら、「今後下がるかもしれないから」と売ります。

あるいは下がっていたら、「今後暴落するかもしれないから」と売ります。

これはまさしく、高ボラティリティーな状態です。

そして、こうして売りが多発することで、株価は低下します。

すると、買いに出る投資家も増えます。

そうして、株価は乱高下し、ボラティリティーは更に高くなります。

このように、低ボラティリティーが続いたあとに、一度均衡が破られると、ボラティリティーの上昇が発生し、さらにそれが次のボラティリティー上昇要因となる、というスパイラルにつながる可能性が高まるのです。

ボラティリティーはリーマン前と同水準に

先日の記事のとおり、現在のボラティリティー水準はリーマン・ショック前の水準と同じような値に達しており、ここで何らかの金融危機が起こった場合は、リーマン・ショックを上回る混乱を引き起こす可能性もあります。

基本的に、相場は必ずランダムに推移し、永遠に同じ傾向が続くことは考えられません。

今の投資状況が果たして、甘い読みに基づいたものではないか、今一度考えてみましょう。

おすすめ記事