長期にわたる資産形成のためには、インデックス投信やETFへの積立が効果的と言われて久しいところです。

日本の個人投資家に限っていうと、ほとんどの人は日経平均株価やTOPIXといった国内の指数(の投信やETF)で積立を行っていると考えられます。しかしその一方で、少しずつ注目を集めているのが、米国株の指数にも並行して積立を行う、という方法です。

日本の指数だけと、さらに米国株指数も合わせた場合では、どちらのほうがどのように有利なのでしょうか?日経平均株価とダウ平均株価(NYダウ)のデータを用いて、積立投資の結果を検証してみます。

このページの目次

リーマン・ショック(2007年)で積立開始すると・・・

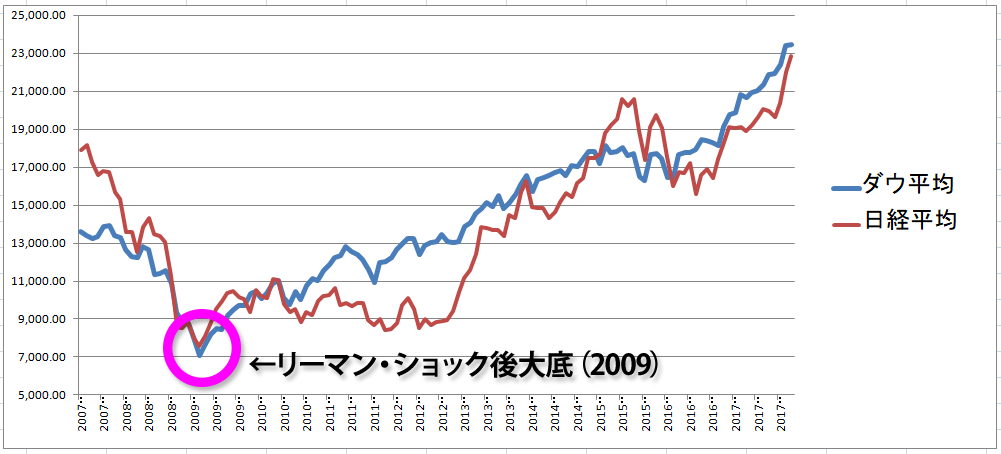

まずは、日経平均とダウ平均、双方の時系列推移をグラフで見てみましょう。期間はリーマン・ショック高値から現在までをとっています。

このチャートでわかるのは、リーマン・ショック(2007-2009年)でいずれも大暴落を経験した後、NYダウのほうがより早く立ち直って右肩上がりとなり、一方の日経平均は、立ち直るまでしばらく時間がかかっているということです。

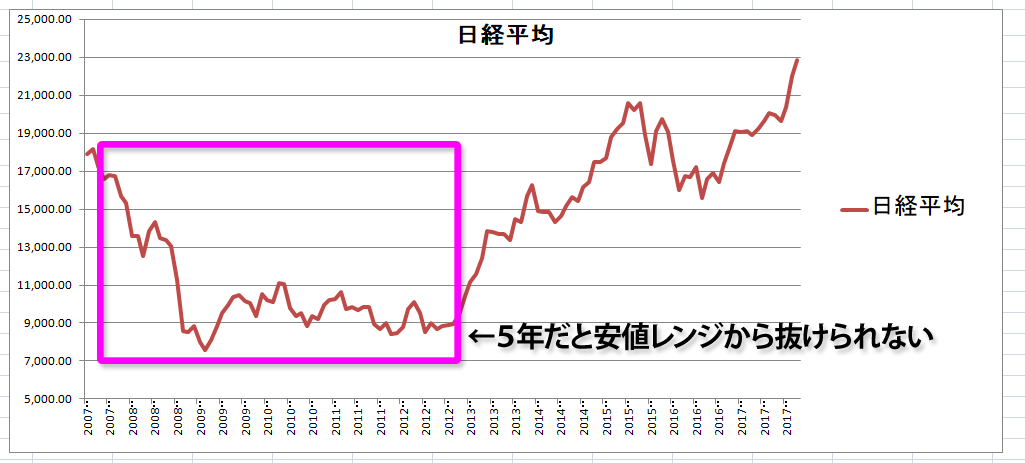

日経平均株価のほうは、大底を記録した2009年頃から4年後の2012年頃までは、7000円から10000円の低いレンジから抜けられていません。それが、2013年にはいってようやく上昇トレンドに入り、以降は比較的ダウの上昇率と似通ったチャートを描いています。

日経平均株価だけで積み立てたら

では、まず日経平均株価で積み立てを行った場合のデータを見てみましょう。

日経平均株価と連動する投信に、リーマン・ショック前の高値であった2007年10月から月5万円ずつ積み立てた場合、5年積み立てでは–11.37%(-34万円)の損失、また10年積み立て(2017年11月現在まで)では+84.64%(+516万円)の利益となりました。

次のグラフからわかるように、リーマン・ショックから5年間だけの積み立てだと、当初の高値づかみからずっと下値が続き、堅調トレンドに入る局面が見当たりません。

しかし、辛抱してもっと長期に渡って積み立てることで、2013年あたりからの上昇トレンドに乗り、結局は2017年11月現在の高い株価で評価額が高まり、大きな利益を上げられることになります。

スポンサーリンク

日経平均+ダウ平均で積み立てたら

次に、日経平均株価に加えて、ダウ平均も積み立てた場合を見てみます。

月次の積み立て額は計5万円と、さきほどの日経平均株価のシミュレーションと同額ですが、今度はその5万円を、2万5千円ずつ日経平均株価とダウのそれぞれに分配して積み立てます。

その結果がこちらです。

こちらは、5年積み立てでは+5.93%(+17万円)の利益と、日経平均株価で損失(-11.37%)が出ているのとは逆の結果となりました。

しかし、興味深いのは、さらに長く10年積み立て(2017年11月現在まで)した場合の結果です。日経平均だけの10年積み立てだと+84.64%の利益であるのに対し、日経+ダウでは利益+79.89%(+487万円)と、今度は日経のみより利益幅が小さくなってしまっているのです。

これはどういうことなのでしょうか?

スポンサーリンク

株価が低迷したぶん、平均購入単価が下がった日経平均

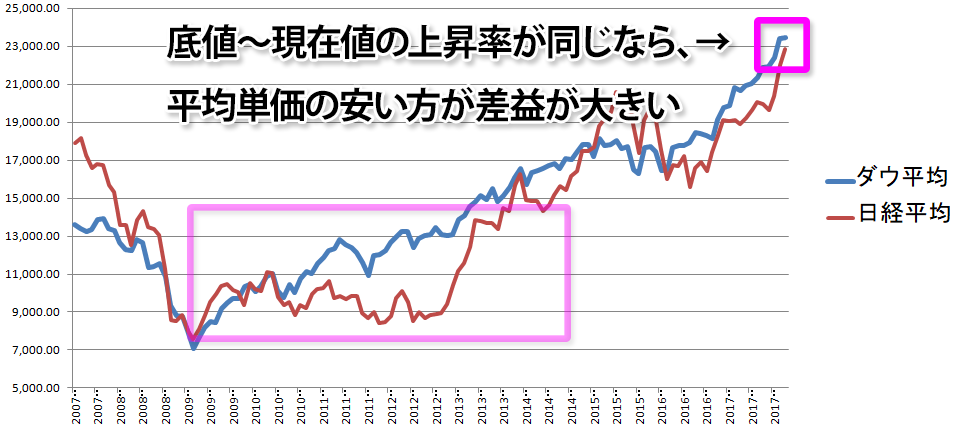

株価推移だけ見ると、日経平均よりダウのほうが、大暴落からの立ち直りが早く、優れたパフォーマンスとなっていました。そのせいで、5年間積み立てた場合の結果は、日経平均株価だけより、ダウにも投資したほうが、より有利なパフォーマンスとなっています。

しかし、10年の長期に渡って積み立てた場合、この頃にはすでに日経平均株価も暴落から立ち直っており、ダウと同程度の回復幅を示しています。

安値圏が長ければ、相場回復後の差益は増す

この10年積み立ての際に注目すべきは、日経平均株価が2009年頃から2012年頃までにずっと安値レンジで低迷していたことです。

一見すれば好ましいチャートには見えませんが、ドルコスト平均法での積み立てを考えた場合は、結局安値で仕入れられる期間がダウよりも長かった、ということになります。

こうして安値がつづいた日経平均株価は、低迷しているあいだはダウにリターンで劣りますが、ひとたびダウと同程度までの回復基調に転じると、平均購入単価が低く押さえられていることが幸いして、ダウよりも大きなリターンを出すことができます。

スポンサーリンク

一方、直近5年(2012年~)だと優劣は逆転

ではこんどは、リーマン・ショックほど以前ではなく、5年前の2012年に積み立てを開始した場合だと、どうでしょうか?その結果は、それぞれ次のようになります。

今度は、日経平均だけで積立てた場合(+30.72%)よりも、ダウと並列で積み立てた場合(+30.82%)のほうが、いくぶん損益率が上回っていることがわかります。

このように、リーマン・ショックの影響を控除した直近5年間だと、ダウのほうが伸び幅が大きいため、日経平均株価だけの積み立てよりもパフォーマンスが優れている、という結果になりました。

スポンサーリンク

日経とダウで並列積み立てする意義

今回の検証結果では、長期の積み立て投資(10年~)の場合、安値圏の時期が長かったインデックス(日経平均株価)ほど、その後回復した時のパフォーマンスが高まる、ということがわかりました。

ただ、少なくとも、中期的な積み立て投資(~5年)では、通じて堅調なインデックス(ダウ平均)がより高いパフォーマンスを示すということもわかりました。

では、今後の我々は、日経平均株価だけで積み立てればよいのでしょうか?それとも、ダウ平均/米国株にも並列して資金を投入すべきなのでしょうか?

これを判断するには、自分がどれだけ長期で積立を続ける覚悟があるか、を、まず見定める必要があります。

短期・中期だと、積立と言えども損益は不安定

2017年現在、世界経済は比較的好調であり、日米とも株高のトレンドが続いています。

しかし、この絶好調の株高がいつ暴落へと転じるかは、だれにもわかりません。むしろ、株式投資の歴史を振り返れば、市場が油断していればいるだけ、暴落の危険性も高まるというのが、実際のところです。

いま上昇トレンドにある株価指数でも、いつかは安値に転じるときが必ずやってきます。そして、安値レンジが1年や2年で終わるとは限りません。

〇高値安値を判断して、積立投資の効率を上げるツール

時間の分散+「国の分散」、取り組む価値はある

こうしたリスクを避けるのにまず有効なのは、御存知の通り、時間の分散、つまり積み立て投資です。そしてもう一つ、国の分散、つまり日・米のインデックスに並列投資をするのも、きわめて有効な手段です。

今回検証したように、5年程度の積立投資だと、パフォーマンスのよい指数がパフォーマンスの比較的悪い指数に足を引っ張られる可能性はあります。しかし長期投資の成果を見れば、いずれも大きなプラスに転じています。

日経平均株価/日本株だけに投資すると、ポジションの状況把握がぐっと容易になるなどのメリットがありますが、あくまで余剰資金内の範囲であれば、ダウなどの米国株指数、あるいはさらに他の指数への分散投資を考えても良いでしょう。

〇関連記事