インデックス積立投資に対する認知はかなり広まってきましたが、一方で日経平均株価は上昇が続いており、「いつ積立を始めればいいのか」で悩む個人投資家は多いようです。

また、日本株の絶好調が続くにつれ、トレンド調整は近いのでは、との声も次第に聞こえてきています。

株価高騰時とトレンド調整後のどちらで積立を始めるか、それでリターン率は大きく変わります。この記事では、90年代バブル景気、00年代初めのITバブル、そして00年代後半のリーマン・ショック前景気の、三つのバブルの高値時に積立を始めた場合の、三年後のリターン率を検証します。

このページの目次

平成バブル景気時に三年積立(1989~)

まずは、1989-91年のバブル景気、いわゆる平成バブルで、最高値のときに三年積立したケースをシミュレーションしてみましょう。

積立額は月三万円、毎月末の終値で日経平均連動の投信を買ったたものとします。

日経市場最高値から積立開始したら・・・

平成バブルの際の日経平均株価最高値(月末)は、1989年12月に記録された、3万8915円87銭です。これは、日経平均株価の歴史を通じて最も高い株価(史上最高値)でもあります。

2017年11月現在は日本株が相次ぐ高値を記録していますが、それでも足元は2万2000円~2万3000円ほどです。これに比べると、平成バブルの頃の勢いがどれだけのものだったのか想像がつきます。

その熱狂的な勢いのさなかで3万円ずつ積立を開始した場合、三年後の損益は、次のようになります。

結果:三年後はマイナス23.4%の損失に

平成バブルの頂点となる1989年12月に積立を開始した場合、株価は基本的に継続的な下落トレンドが続き、三年後には、当初の半分以下となる日経平均株価1万7684円をつけます。

月次の損益を見ると、プラスが付く月はひとつもありません。常に評価損を出し、結局は-25万2749円(-23.4%)の損失となります。

といっても、途中経過を見ると、ずっと評価損が膨らむわけではありません。最高値から2年半ほど経った1992年7月、株価および評価損はに底を打ち、評価損は次第に縮小傾向に転じています。

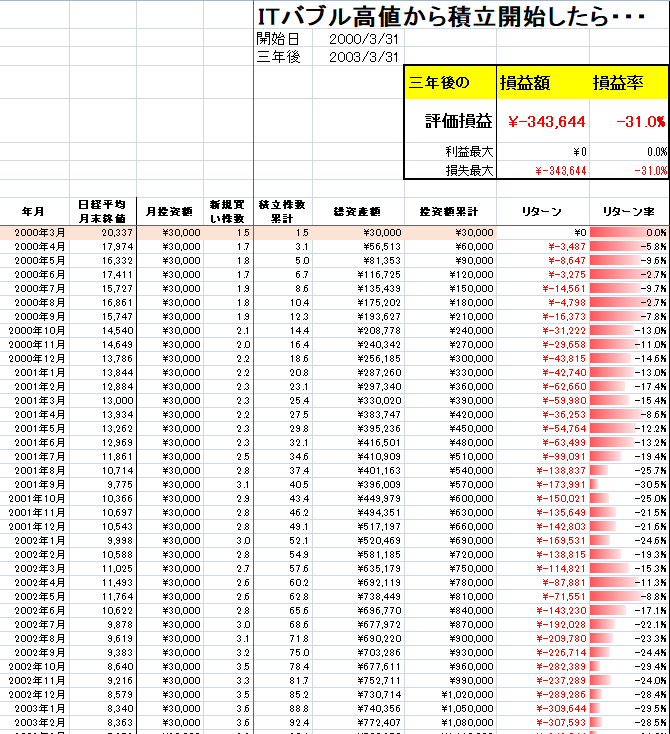

ITバブル景気時に三年積立(2000~)

次は、2000年~2003年の、いわゆるITバブル期に積立投資を初めた場合のシミュレーションを見てみましょう。条件は同じく月三万円を三年間です。

世界的な株価高騰フェーズで積立を始めると・・・

ITバブルとは、インターネットの興隆と、それによる世界的なビジネス勢力図の変革によってもたらされた景気拡張です。

日本国内が主なフィールドだった平成バブルとは異なり、こちらは世界的な好況をもたらし、その後のバブル崩壊で、今度は世界的な経済危機をもたらしました。

この時の最高値は、2000年3月の2万0337円です。この時に積立を初めた場合のシミュレーションは、次のようになります。

結果:平成バブルを凌ぐ-31.0%の損失に

こちらも、積立を続ければ続けるほど損失が膨らんでいきます。しかも、その損失額は平成バブルをしのぎ、三年後の損益は-34万3644円(-31.0%)にも達します。

しかも、平成バブルよりも株価の戻りは遅くなっています。ときおり損失が縮小するとはいえ、継続的な損失縮小へ移るタイミングは、この三年間では存在しません。

ただ、株価が半分以下になっているにもかかわらず、トータル損益が-30%ほどで済んでいるのは、ドルコスト平均法(毎月同額購入)による積立の利点と言えるかもしれません。

スポンサーリンク

リーマン・ショック前高値から三年積立(2007~)

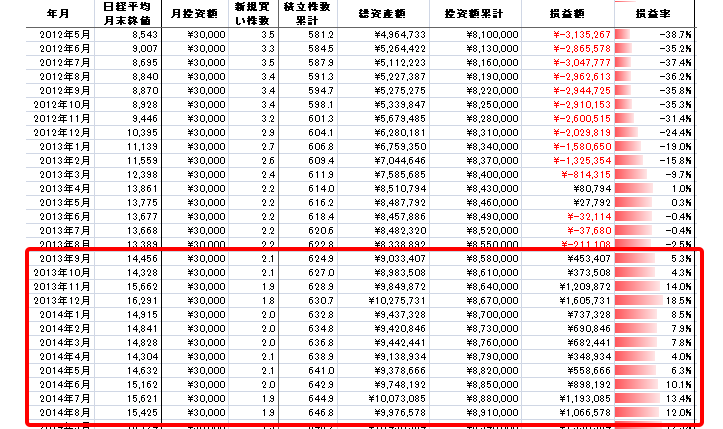

3つめは、2007年から2010年のリーマン・ショック期間に、下落に転じる前の最高値で三万円ずつ積立を初めたケースを見てみます。

21世紀最大の経済危機を前に開始すると・・・

リーマン・ショックは、20世紀の世界恐慌(1929年)やブラックマンデー大暴落(1987年)と並んで語られることも多い、21世紀最大の世界経済危機と言えます。

この際の景気後退が発生する直前、日経平均株価の高値は、2007年6月の1万8138円でした。そこから三年間積み立てた場合は、次のようになります。

三年後は損失幅縮小も、途中の損失額は-38.4%に

三年後の評価損自体は、-13万5473円(-12.5%)と、先に上げた平成バブルやITバブルよりも小さくなっています。

しかし、よく見てみると、この三年間で最も損失が大きくなっていた時期(2009年2月)の損益率はマイナス38.4%と、他のどの時期よりも遥かに大きなものとなっています。

このシミュレーションの場合だと、2009年2月は、積み立てを始めてから1年半しか経っていないため、損失額自体は-24万円と、今回の中では比較的小さい額に見えます。しかし、このときの投資額は63万円、そのうち40%近い額が吹き飛んでいるわけです。

当然、2009年2月の時点では、その後の株価が少しずつ上昇する未来はわからないわけで、実際その立場なら、さぞ暗澹たる精神状態にあったことでしょう。

スポンサーリンク

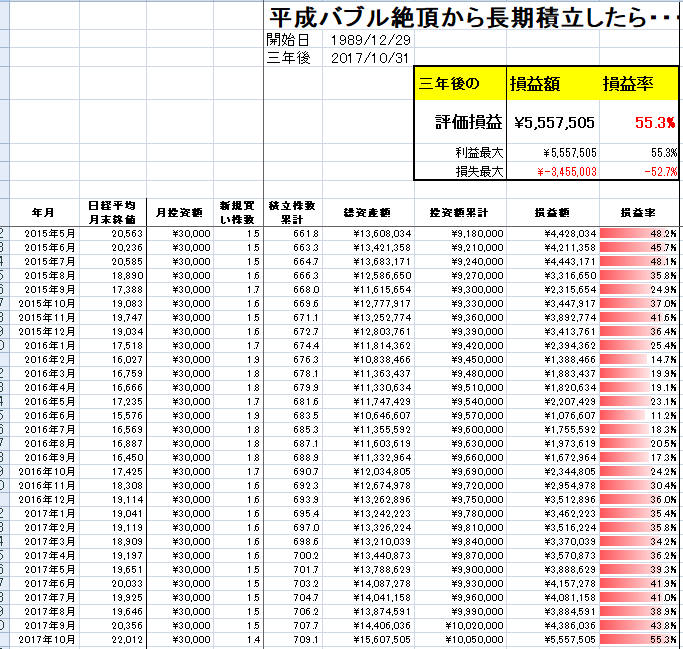

ちなみに:もし史上最高値から長期積立したら?

さて、参考まで、同じ高値からの開始でも、もっと長期にわたり積み立てを行なった場合はどうでしょうか?

ここでは、平成バブル期の史上最高値月(1989年12月の3万8916円時)から、現在(2017年10月終値)まで、約28年間積み立てを行なった場合をシミュレーションしてみます。結果はこちらです。

たとえ史上最高値からでも、長期継続で利幅+55%に

これによれば、2017年10月には、利益額が+555万7505円(+55.3%)に達しています。たとえ史上最高値で積立開始しても、長期にわたるドルコスト平均法で、ちゃんと利益が出せたということがわかります。

とはいえ、積立期間中には、最大で-52.7%もの損失が出ている月もあります。積立投資には「下落時にも淡々と買い進める意思が必要」、とはよく言われますが、まさにその通りのデータが出てきたと言えます。

なお、平成バブル絶頂からの積立投資では、長く損失の出る月が続きますが、それが利益に転じ始めるのが、2013年頃です。積み立て開始(1989年)から実に24年が経過していますが、それ以降は、損益がマイナスに転じることはありませんでした。

スポンサーリンク

安易な高値参入には気をつけよう

以上のシミュレーションから、次のことがわかります。

・高値圏からの積立は損失リスクが激しい

・長期(20年~)にわたり継続すればプラス転換できる

・長期投資でも、その間-50%以上の損失が出る月がある

積立投資を成功させる2つのポイント

ここからさらに、積立投資を成功させるポイントを整理するなら、つぎの2つに尽きるでしょう。

1. 安易に高値相場に飛びつかない

2. 始めるなら長期継続の意思を固める

もちろん最強は、高値から暴落後の底値圏で積立を開始し、冷静に淡々と毎月ドルコスト平均法で買い進めることです。とはいえなかなか買い場/始めるタイミングが見つからないという方も多いでしょう。

そんなときは、自分のタイミングで積立を開始してもよいのです。余裕資金があるときなら、少々高値で積立開始もアリでしょう。ただし、長期で続けること、そして下げ相場で狼狽売りしないことが肝心です。

〇高値安値を判断して、積立投資の効率を上げるツール

〇関連記事