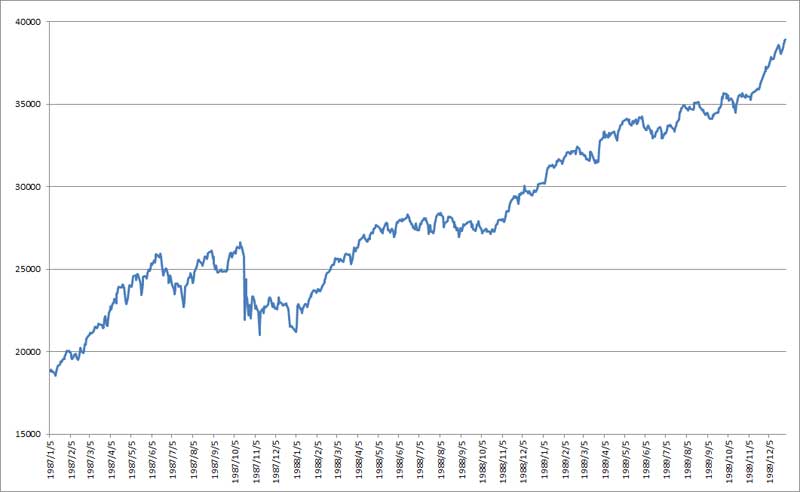

投資ファンドは、運用の目標とする「ベンチマーク」があります。これは、東証株価指数や日経平均株価、海外ではSP500などのインデックス、つまり指数です。

たいていの投資信託はこうしたインデックスを目安とした目標として「ベンチマーク」をかかげています。この「ベンチマーク」に対する姿勢により、ファンドは「パッシブファンド」と「アクティブファンド」の2種に大別されます。この二つは、最近ではそれぞれ「草食系」と「肉食系」、と呼ばれることがあるそうです(とはいうものの、うちはアクティブだけど草食系なんだけどなあ、なんて自認しているファンドもあります)。

このページの目次

パッシブファンドとは?

そもそも、ファンドの起源は、「インデックスを上回る株式の運用益はあり得ない」という説があったからだそうです。それならインデックスの通りの構成(ポートフォリオ)で株式に分配投資してリスクヘッジすればいいじゃないか、ということで生まれたのがパッシブファンドです。これはインデックスに近い運用利回りを目指すものです。ローリスク、ローリターンを狙ったファンドと言えるでしょう。運営会社の市場調査や企業調査、創意工夫は不要です。日経平均なら日経平均の(大企業の)株式市場規模どおりにファンドを組んで運用すればいいのですから、パッシブファンドは信託報酬が安いのが魅力です。で、ベンチマークどおりの運用益を上げられる、というのなら、わかりやすく、とっつきやすいファンドであると言えるでしょう。

アクティブファンドとは?

アクティブファンドとは、ベンチマーク以上の効果を上げてやろうという、意欲に富んだファンドです。国内や海外の株式だけでなく、国内外債権を組み込んでリスクヘッジしたり、新興企業や新興国の株式を組み込んで収益性を向上させたりと、ファンドマネージャーがファンドに組み込む銘柄を厳選しています。ファンドに組み込む株式を選ぶために、徹底的に調査しているファンドもあります。ファンドの運営に非常に手間がかかりますので、信託報酬は高めです。一見、手間暇かけた商品で、儲かるおいしいファンドのように見えますが、先ほどの「インデックスを上回る株式の運用益はあり得ない」という説のとおり、実際にはベンチマーク以上の運用益を達成しているファンドはごく少数のようです。

スポンサーリンク

パッシブファンド おすすめ

ニッセイ・インデックスバランスファンド(4資産均等型)

日本株式、先進国株式、日本債券、先進国債券に25%ずつ投資するインデックス型のバランスファンド。バランスファンド中で低い信託報酬の低コストファンドです。2016年9月7日現在の基準価格は9,585円、純資産総額は11.78億円、信託報酬は実質0.38%です。換金時の手数料は無料です。

たわらノーロード日経225

DIAMアセットマネジメント㈱のファンドです。ファミリーファンド方式で運用しています。主要投資対象は日本の株式です。原則として日経平均株価(日経225)採用銘柄の中から200銘柄以上に等株数投資しています。日経平均株価(日経225)への連動性を高めるため、有価証券先物取引等を活用する場合があります。株式の組入比率は高位を保持しています。2016年9月7日現在の基準価格は8,724円、純資産総額は13.11億円、信託報酬は名目・実質ともに0.21%です。購入時手数料がかからないノーロードタイプで、換金時手数料や信託財産留保額も無料。10月決算です。

SMT グローバル株式インデックス

三井住友トラスト・アセットマネジメント㈱のファンドです。ファミリーファンド方式で運用しています。主要投資対象は、日本を除く世界の主要国の株式です。MSCIコクサイ・インデックス(円ベース)を構成している国の株式に分散投資を行い、MSCIコクサイ・インデックス(円ベース)の動きに連動する投資成果を目標として運用を行っています。原則として、為替ヘッジは行いません。5、11月決算です。2016年9月7日現在の基準価格は12,617円、純資産総額は491.79億円、信託報酬は名目・実質ともに0.54%です。購入時手数料は2.16%で、信託財産留保額は0.05%です。

ニッセイJリートインデックスファンド

ファミリーファンド方式で運用しています。東証REIT指数(配当込み)の動きに連動する成果をめざし、東証REIT指数構成銘柄に投資を行っています。各銘柄の投資比率は、同指数における比率を原則としています。2016年9月7日現在の基準価格は15,176円、純資産総額は80.77億円、信託報酬は0.37%です。購入時手数料は2.16%で、購入時および換金時の手数料、信託財産留保額は無料です。

セゾン・バンガード・グローバルバランスファンド

セゾン投信㈱が運用、直販しているファンドです。世界最大級の投信会社である米国のバンガード社の8本のインデックス投信に分散投資するファンド・オブ・ファンズです。資産配分比率は株式と債権が半分づつ、それぞれに国内、米国、欧州、太平洋、株式には新興国も組み込んだバランス型のファンドです。積立型の投資スタイルで設定来順調に純資産を伸ばしており、2011年以降は基準価格も上昇傾向が続いています(2015年後半以降は低迷しています)。2016年9月7日現在の基準価格は12,019円、純資産総額は1,114.51億円、販売手数料は無料、信託報酬は年0.69%±0.03%(税込/概算)、信託財産留保額は0.1%です。

スポンサーリンク

アクティブファンド おすすめ

セゾン資産形成の達人ファンド

セゾン投信㈱が運用、直販しているファンドです。世界の株式の投資信託に分散投資するファンド・オブ・ファンズです。投資先のファンドは、長期的な視点で投資しているか、投資先を調査して厳選して投資しているか、など厳しい視点で選定しています。北米、欧州、日本、太平洋、アジア、新興国など、幅広い株式ファンドに投資しています。これらのファンドには、一般の投資家が購入できない機関投資家限定のファンドもあります。もし株式市場が過熱して値動きが不安定になった場合は、債券ファンドを組み込むこともあります。長期的視点での積み立て投資を呼びかけており、設定来順調に資産を伸ばしています。2012年以降は基準価格も上昇傾向を続けてきました(2015年後半以降は、やや低迷しています)。2016年9月7日現在の基準価格は15,093円、純資産総額は3,28.86億円、販売手数料は無料、信託報酬は年1.35%±0.2%(税込/概算)、信託財産留保額は0.1%です。

ひふみ投信

レオス・キャピタルワークス㈱が運営・直販する投資信託です。長期的な視点から成長が見込まれる企業の、厳選した国内株式に投資しています。ベンチマークではありませんが、これまでTOPIX(東証株価指数)を大きく上回る運用を続けています。TOPIXをインデックスとしたパッシブファンドに勝っている、というわけです。2016年9月7日現在の基準価格は32,208円、純資産総額は318.63億円、販売手数料は無料、信託報酬は年1.0584%(税込)で5年以上の長期保有者には実質的な割引、信託財産留保額など解約時の手数料なども無料です。アクティブファンドとしては非常にローコストです。

スポンサーリンク

アクティブファンドとパッシブファンドはどちらが良いか?

どちらが良いか、とは一概に言えません。それぞれの投資スタイルによるでしょう。いずれにしても手数料が安く、安定して収益が得られるファンドを選ぶ方がメリットが大きいのは言うまでもありません。

スポンサーリンク

アクティブファンドとパッシブファンド まとめ

アクティブファンドであれ、パッシブファンドであれ、それぞれリスクヘッジのために多様な株式や債券を組み込んで、平均的な経済指標かそれ以上の収益を確保しようとしています。世界経済が不安定な今日では、リスクヘッジそのものが効きません。また、今後、長期的に国内・世界の経済が成長へ向かうのかも不透明です。収益を確保するならファンドではなく、短期的な売買で成長株に投資するものいいかもしれません。