お金の運用に興味がある方なら、FXを始めたい人は少なくないでしょう。

FXというと、プロの投資家だけではなく、サラリーマンや主婦の方、学生の方でも、やっている人が多いという印象があり、様々な資産運用の中でも、比較的とっつきやすいように感じます。

その一方で、FXはなんだか難しそうだ、巨額の損を出しそうで怖い、といった先入観から、興味がありつつ手を出しかねている人も多いのではないでしょうか。

しかしFXは、肝心なポイントさえ押さえていれば、初心者でもかんたんに、かつ安全に取引ができます。しかも、FXには株や不動産にはない特徴があり、うまく運用できれば、じっくり資産を増やしていくことも可能です。

このページでは、FX口座の開き方から、利益を出すコツ、そしてリスクを最小限に抑えるための必須ポイントを、誰でもわかるよう簡単にまとめています。

FXとは

そもそもFXとはなんでしょうか。

FXとは、”Foreign Exchange” という言葉の略称で、つまり「外国のお金を売買すること」です。

外国のお金なんてどこで売っているのかわからない、という方もいるかもしれません。しかし、現在は、楽天証券やSBI証券といったFX証券会社に申し込みすれば、あとはスマートフォンやパソコンから、簡単に取引ができます。

では、どうなったら利益が出るのか、取引はどのように行うのか、について見てみましょう。

FXの基本的な仕組み

自分のお金(日本円)で、外国の通貨(外貨、例えば米ドル)を安く買い(両替し)、今度は逆に高く売れば、その差額が儲けとなります。

実際に売り買いしたときのイメージを見てみましょう。

ドル円の取引イメージ(買いから入る)

例えば米ドルについて言うと、現在(2018年8月6日)は、1ドルあたり111円ほどで買えます。(なお、経済ニュースなどでは、これを「現在のドル円為替レートは111円周辺です」などと表現します。)

これを、1000ドル買う(ドルに両替する)とします。1ドルあたり111円なので、1000ドルだと、 111×1000 = 11万1000円で買える計算になります。

そして次の日、ドル円レートが112円になったとします。このとき、あなたの買った1000ドルを売る(日本円に両替する)と、今度は 1000×112 = 11万2000円で売れることになります。

こうして、11万1000円で買って、11万2000円で売ったわけですから、差額で1000円の儲けとなりました。

これが、FXの基本的な仕組みです。

必ず儲けが出るわけではない

ここでは、111円のときに買った米ドルが次の日112円に値上がりしたので儲けが出ました。しかし、実際の売買では、必ず儲けが出るとは限りません。

例えば、111円で買った次の日、米ドルが110円に値下がりしてしまったら、この場合は損をしていることになります。

レート下落局面でも利益を狙える(売りから入る)

では、値下がりばかりだと、ずっとFXで利益を出すことはできないのでしょうか?

実は、FXには、値下がりしても儲けを出す方法があります。それは、売りから入るという方法です。

売りから入る取引のイメージ

ふたたび米ドルを使って、「売りから入る」取引のイメージを説明します。

まず、証券会社から一時的に、1000ドルを借りてきます。

そして、それをそのまま売ります。

そのときのドル円レートが111円だったとすると、あなたはいきなり11万1000円を手に入れることになりますね。

といっても、元手となった1000ドルは証券会社から借りたものでした。

なので、決められた期日内に、1000ドル全額返す必要があります。

なので、翌日、ドル円レートが110円に値下がりしたときに、1000ドルを買い戻したとします。このとき必要なお金は、110×1000で 11万円ちょうどになります。

(なお、買い戻した1000ドルは、自動的に証券会社に回収されます。)

こうして、11万1000円手に入れて、11万円が出ていったわけですから、差し引きで1000円が、利益として手元に残ることになります。

これが、売りから入る取引のイメージです。この方法を使えば、値下がりしたときでも利益を出すことが可能になります。

もちろん、売りから入ったときに値上がりしてしまったら、損を抱えることになってしまうことも、忘れてはいけません。

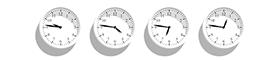

(ほぼ)24時間いつでも取引できる

FXの特長は、ほぼ「いつでも取引できる」ことです。

世界中の取引所のうちどこかが開いていれば取引が可能になるため、土日を除いてほぼすべての時間帯で取引ができます。

具体的には、月曜の朝7:00から土曜の朝7:00まで(冬時間、夏時間は月曜6:00から土曜6:00)が、FXの取引可能時間です。

まず月曜、7:00(夏時間は6:00)にニュージーランドのウェリントン証券取引所が開き、世界中でFX取引が始まります。

週の取引が閉まるのは、土曜の朝7:00(夏時間6:00)です。これは、米のニューヨーク証券取引所が閉まる時間となります。

この時間内であれば、いつでも取引が可能です。朝でも、お昼休みでも、寝る前でも取引ができるために、誰でも気軽に取引ができるのが、FXの人気の理由の一つです。

少ない資金でも取引できる – レバレッジ

FXのもう一つの長所が、少ない資金でも参加できるという点です。

少ない資金でも取引が可能なのは、「レバレッジ」という取引方法が使えるのが理由になります。

レバレッジとは

レバレッジとは、自分のお金を少額だけ証券口座に入れることで、その何倍もの金額での額の通貨を取引できる取引方法のことです。

この、最初にFX口座に入れるお金のことを「証拠金」といいます。レバレッジをかけたぶんだけ、証拠金に対して取引できる通貨の金額を大きくすることができます。

レバレッジは、例えば2倍、3倍、あるいは10倍、25倍、といった幅でかけることができます。証拠金にこのレバレッジ倍数をかけた金額が、取引できる金額ということになります。

レバレッジのイメージ

例えば、今1ドルが100円だったとします。これを1000ドル買いたいと思ったら、通常なら 100×1,000 = 10万円が必要になります。

しかし、レバレッジを2倍に設定して取引した場合は、自分の証拠金の二倍の額の通貨を動かすことができるようになります。そのため、証拠金を5万円入れれば、その2倍、つまり10万円ぶんのドルを購入できるようになります。

さらに、レバレッジ設定を最大まで上げて、25倍で取引した場合はどうでしょうか。これだと、1000ドル(=10万円)を買うのに、その1/25、つまり4000円の証拠金を入れれば、取引できてしまうことになります。

レバレッジの長所

レバレッジの長所は、少ない資金で大きなリターンが狙えることです。

例えば、レート100円の米ドルを1000ドル、10万円で買った時、レートが101円に上昇したら、1000ドルは10万1000円に増価し、差し引きの儲けは単純計算でプラス100円となります。この場合、損益率(元の資金に対する利益・損失の割合)は、10万円でプラス1000円なので、プラス1%となります。

しかし、レバレッジ25倍で1000ドル買っていたとしたら、証拠金が(さっきの説明のとおり)4000円、儲けが1000円なので、損益率プラス25%にも達します。

レバレッジの短所

レバレッジの短所は、損が出たときの損失額も大きくなってしまうことです。

レート100円のときに、米ドル1000ドルをレバレッジ25倍(証拠金4000円)で買ったとすると、レートが99円に下がった途端、マイナス1000円の損失となります。いきなりマイナス25%の損益率になってしまうのです。

証拠金が4000円ならまだしも、証拠金に5万円や10万円という金額をレバレッジ25倍で入れた場合、実際に運用する金額はそれぞれ125万円・250万円となります。

レート100円なら、250万円ぶんは2万5000ドルとなります。ここでレートが1円下がるだけで、1円×2万5000で、一気に2万5000円が吹っ飛びます。

あるいはレートが2円下がれば、一気に5万円の損失となります。

このように、レバレッジが大きいと、証拠金が少なくて済む一方で、損失がイメージよりもはるかに膨らんでしまう可能性があります。

そのため、初心者はまず2倍から3倍のレバレッジ、もしくは1倍(レバレッジなし)での取引から始めるのがよいとされています。

FXのはじめかた

FXを始めるのは、実はとてもかんたんです。

ネットで証券会社に申し込んで、口座を開設すれば、それで最初の準備は完了です。

何も知らずにFXを始めるのはちょっと怖い、という方もいらっしゃるかもしれません。しかし実際は、まず口座を開設してみて、レバレッジを低く設定して少額で取引をしてみるのが、FX上達への一番の近道です。

FX口座を開く

インターネットを見ていると、いろんなところでFX口座開設の広告が出ていたり、案内が紹介されていたりします。そこからたどっていけば、インターネット上でかんたんに申し込みが完了してしまいます。

しかも、FX口座の開設は無料です。会社によっては申込時に特典がもらえるところも多く、また一つ開いて気に入らなければ他のFX会社で2つめの口座を開いてもいいため、目についた証券会社で気軽に口座開設してもさほど問題ないでしょう。

なお、今では、主要なFX会社ならほぼ全てがスマホだけで申し込みを完結できます。

取引を始める

口座が開設されたら、早速取引を始めてみるとよいでしょう。

といっても、初心者のうちは、売りから入ったりレバレッジを高く設定したりはせず、2倍から3倍(あるいはレバレッジなし)で少額の買いから取引に入るのがおすすめです。

通貨ペアを選ぶ

FXは、通貨間の売買取引です。日本で最も手を付けやすいのは、ドル・円の取引でしょう。

ドル円は、日本で最も取引高の大きな通貨セットです。取引高が大きいということは、売りたいときにすぐに売れるし、買いたいときにすぐに買えて、しかも価格も休みなく適度な値幅で動くので、取引に適しているということです。

逆に、日本では取引高の小さな通貨、たとえばニュージーランドドル(NZドル)のような通貨を日本円で売り買いする場合などは、取引量が小さいために思ったタイミングで売買が成立せず、また突然大きな売りが入って大幅に下落したり、取引の低調な時間帯にはほとんど値段が動かなかったり、ということもありえます。

FX取引に慣れてくるまでは、まずドル円で取引してみるのがよいでしょう。

スポンサーリンク

FXでの資金運用のしかた

FXで資金を運用する際、収益を出すには、大きく2つの方法があります。

1つ目は、売買差額でかせぐ方法です。

2つ目は、スワップポイントと呼ばれる金利で稼ぐ方法です。

それぞれ、もう少しくわしく解説します。

運用方法1:売買差益を狙う

まず、最初に紹介したように、売買差益を狙う方法があります。

ドル円レートが上がりそうと考えたら、ドルを買い、レートが上がったときに売るのです。

といっても、買ってから売るまでにどれくらい待てばいいか、見当がつかない方もいるかもしれませんね。

1ヶ月待てばいいのでしょうか?

それとも、1日、あるいは1時間でしょうか?

正解は、どれでもよいのです。

1日、あるいは1時間といった短い期間で売買を済ませてしまうことを「短期取引」、数ヶ月あるいは数年といった長い期間だと「長期取引」などといいます。短期か長期かはその人次第で選べばよく、とくにこうしなければならないという決まりはありません。

ただし、短期・長期とも、それぞれメリットやデメリットがあります。

短期取引

取引に入ったら、1日以内に売ってしまう(あるいは買ってしまう)ことで手仕舞いするような取引のことを、短期取引といいます。よく目にするデイトレ(デイトレーディング)だとか、スキャルピングといった手法は、この短期取引に入ると言えます。

FXでは、売買対象(通貨)の値動きが比較的頻繁で、また大きいため、差益を狙うのであれば短期売買が適している、とよく言われます。

例えばドル円なら、一日の間に何度もレートが上下したのち、一日で1円以上動くことも珍しくありません。こうした場合、しっかりレートをチェックして、タイミングを逃さず取引できれば、短期売買で利益を出すことは意外と難しくありません。

短期売買での注意

しかし、短期売買においては、「大きな利益を狙う」場合に一気に難易度が高くなってくる、とも言えます。

例えばドル円レートは、一日のうちに0.1円程度の上下が何度か発生することがしばしばです。そのため、比較的低いレートと思われるときに買っておき、一瞬でも上がった際にタイミングを逃さず売れば、差益が手に入ります。

しかし、ドル円レート100.00円のとき、例えば資金10万円のレバレッジ1倍で1000ドル買い、100.10円のときに売っても、儲けは100円にしかなりません。

なので、慣れてきた人は、だんだんレバレッジを大きくしていくことが多くなります。

もっと稼ぎたくなるからです。

しかし、毎回勝てるとは限りません。

少しずつ勝ち分がたまってきたからといって、警戒せずにレバレッジを大きくし、しかも資金も大きくしていたら、いきなり1円や2円の下落が起き、それまでコツコツ貯めた利益が一気に吹き飛んだうえ大きな額の損まで出てしまった、というケースは、初心者によくある話です。

したがって、短期売買するときは、つねに板情報(取引レートの変化や、取引状況など)に気を配り、警戒心を失わずに取引にあたるのが重要になります。

長期取引

つねに板情報に気を配り、タイミングと見たらすばやく注文を入れるのが短期取引の基本的なスタンスとしたら、その逆の取引方法とも言えるのが、長期取引です。

長期取引は、1ヶ月、あるいは1年、数年といったスパンでレートが上昇(あるいは下落)すると予想したうえで、長い期間に渡ってその通貨を保有しておく取引方法のことです。

こちらなら、つねに警戒心を持って板情報を見つめる必要もなさそうだし、ちょっとくらいタイミングを逃しても、いつかまた儲けを出すタイミングが来てくれそうに思えます。

しかし実は、そう簡単なものでもありません。

「長期保有すればいつか利益が…」は間違い

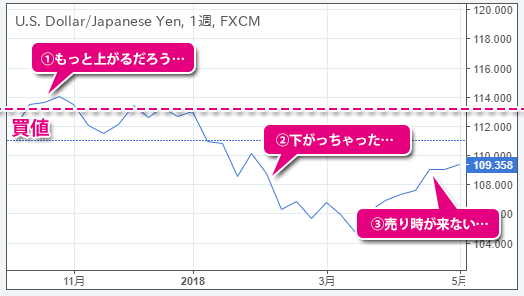

例えば、こちらのチャートを見てみましょう。これは、長期取引で利益を出そうと、レートが上がりそうな時に買いで入ったケースです。

①の時点(左端)では、ドル円が上昇基調にあったため、「これからもっと上がるだろう」と思って買いで入り、もう少し上がるのを待っていました。

しかし、その数カ月後、②の時点になっても、ドル円はもっと上がるどころか、既に3円ほど下がってしまいました。

もっと長期保有していればいつかは買値より高くなるだろう、と待っていましたが、さらに数カ月後の③の時点になっても、まだ下値圏を抜けられていません。

この間、この人は、このドル買いのために資金を使ってしまっており、元の資金を取り替えすことができず、他に取引もできなかったため、ただ含み損を抱えて数ヶ月を過ごしてしまいました。

このように、FXの場合、とくに天井知らずの上昇(あるいは底知らずの下落)が起きにくいと考えられるドル円で取引する場合だと、ただ長期で持っていればいつかは利益が出る、と安直に考えるのはあまりおすすめできません。

運用方法2:スワップポイントを狙う

もし、長期運用を考えるのなら、スワップポイントを狙うという方法があります。

スワップポイントとは

スワップポイントとは、それぞれの通貨を持っているときに、ほぼ毎日勝手に振り込まれてくる、金利のようなものです。

スワップポイントは基本的に、その国ごとの政策金利(各国の中央銀行がそれぞれ決めている金利の基準)に応じて決まります。

今の日本はマイナス金利なのでほぼ金利がつかず、スワップポイントもないに等しい状態ですが、例えば米国の政策金利にあたる「フェデラルファンド金利(FF金利)」は現在2.0%です。そのため、米ドルをFXで保有しているだけで、スワップポイントがもらえることになります。

買いなら収入、売りなら支出

通貨を買った人にはスワップポイントが入ってきます。

しかし、通貨を売った人(売りから入った人)の場合、スワップポイントは出費として逆に出ていくことになります。

例えば、SBI FXで米ドルを1万ドル買ったとします。すると、一日あたり61円のスワップポイントが手に入ります。仮に同じスワップポイントで一年間推移したとすると、あなたが1万ドルを1年保有して得られるスワップポイントの総計は、61円×365日 = 2万2265円に達します。

米ドル円レートは現在111円ほどなので、1万ドルとすると購入金額はレバレッジなしで111万円、スワップポイントが2万2265円/年なので、利率はほぼちょうど2.00%になります。

しかも、レバレッジがかかっていると、利率はさらに良くなります。レバレッジ設定が3倍とすると、購入資金は37万円で済み、2万2265円/年のスワップポイントの利率はそのまま3倍、つまり6.00%になります。

マイナス金利の日本円がほぼ金利がつかないことを考えると、このスワップポイントによる利益はそうとう厚いものと言えます。

ただし、売りポジションだと、スワップポイントは逆に出ていきます。同じSBI FXで1万ドル売りから入った場合のスワップポイントは、マイナス62円です。これに売り保有日数をかけたぶんが、支出として出ていく金額になってしまうので、注意してください。

スポンサーリンク

FXで相場を読むコツ

FXでレートの動きを読むために、多くの人は、ピボットポイント(前日のレートの動きをもとに、今日の動きを予想する方法)や移動平均線といった「テクニカル指標」を参考にしています。

だいたいのFX会社では、口座を開けば使えるチャートにこれらの機能が備わっているはずです。

また、それとは別に、FXでドル円や他の通貨の動きをチェックしていると、突然大きく値が動くタイミング(急騰・急落)が時折やってくることに気づきます。

こうした急なレートの変化には、多くの場合、「中銀会合」や「世界の貿易情勢」といった原因があります。

こうした原因から、急騰や急落、あるいは大きなトレンド(レート上下の傾向)を予測できるようになれば、より確実に相場を読むことができるようになります。

中銀会合

各国には、紙幣を発行する中銀(中央銀行)が存在します。例えば日本なら日銀(日本銀行)、米国ならFRB(連邦準備銀行)が、この中銀にあたります。

中銀は、年に数回、国の金融政策を決める会合(金融政策決定会合、中銀会合)を開きます。日銀なら日銀会合、米FRBならFOMCが、それぞれ年に8回、約6週間ごとに開催されます。

この際には、政策金利(中銀が定める、各国の基準となる金利)発表など、重要な決定がくだされるほか、様々な経済統計が発表されることにもなります。

そのため、中銀会合が開催され、その結果が発表されるタイミングの前後、通貨レートが大きく動くことがよくあります。

雇用統計

中銀会合で決定される事項でも、最も重要なものの一つが、雇用統計でしょう。

直近の1ヶ月といった期間の、雇用者の増減、あるいは失業率の増減の統計が、中銀によって発表されることで、通貨レートが大きく反応することがよくあります。

直近の例では、8月3日、米国FRBが開催したFOMCにて雇用統計が発表され、指標となる雇用者数(非農業部門就業者数)が前月比で15万人増加したものの、市場が予想していた19万人増に届かず、ドル円レートが下落したことがありました

このときは、雇用統計は増加しているのに、市場が期待していたレベル(市場予想)に達さなかったために、マーケットが失望して大量なドル売りが出た、という結果になりました。

気をつけたいのは、中銀の発表した数字が増えていたかどうかではなく、それを市場がどう評価したかによって通貨レートが動いている、という点です。

FXにおける通貨レートを直接動かしているのは、基本的に(中銀ではなく)市場だ、ということを覚えておきましょう。

政策金利

中銀会合で決定されるものでは、政策金利も極めて重要なものです。

スワップポイントの項目でも説明しましたが、政策金利は国によって違います。日本はマイナス0.05%、米国は現在2.00%です。この政策金利を、その国の景気動向に合わせて変更する、あるいは変更せず据え置きとするのです。

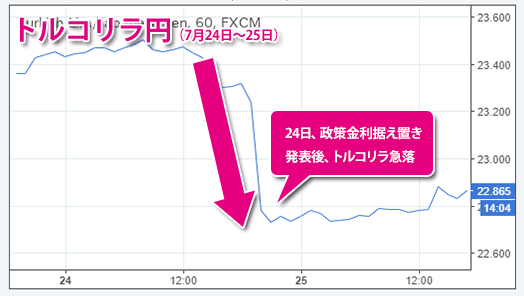

最近の例で言えば、トルコの通貨であるトルコリラは、政策金利の発表とともに急落したことがありました。トルコ中銀が、客観的には利上げしなければいけない状況なのに、金利を据え置き(変更しない)としたのです。

この決定は、トルコ独裁政権がトルコ中銀に圧力をかけた結果だともいわれていますが、マーケットはこれに失望し、大量のトルコリラ売りが出ました。

これによって、トルコリラが急落したのです。

金融政策見通し、その他

雇用統計や政策金利の発表のほかにも、中銀の発表した声明にある様々な内容に応じて、市場が反応し通貨レートが動くことがあります。

例えば、今後の量的金融緩和(自国の景気をよくするために、より多くのお金を供給すること)の見通しなどについての発言によっても、通貨レートが反応することがあります。

いずれにせよ、主要国(日米欧など)で中銀会合が開催される際は、経済ニュースで日程や注目すべきポイントについて解説されることが多くなります。

まずは、普段から経済ニュースをチェックしながら、どんなときに為替がどう動いているかを確かめるとよいでしょう。

貿易情勢

多国間の貿易に関連するニュースも、通貨レートを動かす原因となります。

例えば、このところは米中貿易摩擦が大きなニュースになっています。

米国と中国が、互いの利害をめぐって対立しているなか、相手国からの輸入品への関税を高くしたり、貿易できる商品を制限したりするのではないか(あるいはそうする決定を下した)、というニュースが流れるたび、為替レートが動いています。

米国の経済見通しが暗くなるような内容なら米ドルが下落し、中国の経済見通し悪化なら中国人民元が下落することが多くなります。

なお、米国や中国のような大国のニュースは、その国の通貨だけでなく、それぞれの国と関係の深い国の通貨にも影響を及ぼします。

例えば、中国に不利なニュースが流れると、中国に対してたくさんの資源輸出を行っているオーストラリアの通貨(豪ドル)も下落します。中国にモノを売れなくなって、オーストラリアの経済も悪化するのでは、という見通しが立つからです。

スポンサーリンク

FXでリスクを最小化するための重要ポイント

すべてのFX取引は、元本保証がありません。

つまり、取引を続けていれば、必ず損が出ることがある、ということです。

どんなに経験を積んだ投資家でも、一度も敗けずに勝ち続けることはできません。

だからこそ、FXではしっかり考えを持って資金を運用する必要があります。

ここでは、FXでリスクをできるだけ小さくとどめて、安全に取引を続けるための、最重要ポイントを解説します。

余剰資金で運用する

FXで運用する資金は、必ず自分の余剰資金から出すようにします。

なくなったら生活できなくなるようなお金は、FXには使わずにしっかりとっておく、ということです。

ミニから始める

FXでは、取引できる通貨の通貨量が決まっています。例えば米ドル円であれば、1万ドル単位でなければ売り買いできません。この単位を取引単位といいます。

取引単位は、その通貨によって異なります。SBI証券であれば、米ドルが1万通貨(1万ドル)単位であるのに対し、南アフリカランドは10万通貨(10万南アフリカランド)、韓国ウォンなら1000万通貨になります。

米ドルで言えば、取引単位が1万ドルということは、円にして111万円ほどの取引しかできないということです。たとえば1万円ぶんといった小さな単位では、売買を行うことができないのです。

(なお、レバレッジをかければ証拠金は少なくてすむため、小さなお金しか動かしていないように錯覚しがちですが、実際に動いているお金はこちらも、1万ドル単位です。)

このような大きな額の取引を始めるには、資金力、あるいは知識や経験、勇気といったものが必要になってきます。そのため、初心者や資金をたくさん使いたくない人は、ミニで取引することをおすすめします。

ミニとは、通常の10分の1の取引単位でFXばできる仕組みのことです。米ドルなら1000ドル単位、つまり11万円ほどの運用額で取引ができることになります。

無理なレバレッジをかけない

冒頭でも説明しましたが、少なくとも始めのうちは、レバレッジの幅は小さいものにとどめるようにします。

いきなり10倍や20倍といった幅のレバレッジをかけて運用していると、急に損が広がり、FX会社から証拠金の積み増しを求められることがあります。これを「追証」といいます。

資金が底をついて追証が間に合わない場合などは、強制的に決済(買いポジションなら売り、売りポジションなら買いと、反対売買を行って手仕舞いすること)が行われる「強制決済」となってしまいます。

レバレッジが小さい場合、あるいはレバレッジをかけていない場合は、そう簡単には追証が必要なところまで損が膨らまないため、利益の出るタイミングまで長期保有してチャンスをうかがうこともできます。

しかし、レバレッジが大きいと、そんな余裕はなくなります。損も得もわずかな時間の間に膨らみ、損が膨らんだ場合は、追証になるのも一瞬、強制決済も一瞬です。経験を積むまではけっして無理なレバレッジをかけないようにしましょう。

スポンサーリンク

FX取引をイメージしてみよう

「FXはやってみたいが、なんだか難しそう…」

という方も多いはずです。しかし、実際のところ、口座を開くのはスマホででき、取引は小さい金額から始められるということで、思ったよりもかんたんだと感じたのではないでしょうか。

ただし、FXで動かしている資金は、たとえミニでも10万円を超えるものであることは、忘れないようにしましょう。たとえ一時的に勝ちが続いていても、自分が大きな金額を動かしているということを忘れてしまうと、必ずいつかやってくる敗けのときに、思いもよらない損失を出してしまうことになります。

FXへの興味が高まったら、次にはこちらのドル円の為替レート予想を見て、取引をするイメージを膨らませてみましょう。

FX初心者向けの情報をこちらでお読みいただけます。

→FX初心者マニュアル – 誰でもわかるFXの始め方