2021年予想 ドル円(USD/JPY)

-

2021年

94.8 - 114.39

-

2022年

99.87 - 117.81

2022年ドル円予想:米利上げの影響に焦点 レンジ抜けられるか

2021年のドル円は、2017年から続く100~115円間のレンジの上限付近で2021年を終えることとなりました。来年は、このレンジ上限からどのように推移していくのでしょうか。

2022年のドル円について、テクニカル的要件と、ファンダメンタルズ的に注目すべき買い材料・売り材料を取り上げるとともに、それぞれの材料を勘案した値動きの予想を行います。

テクニカル:レンジ上方ブレイクが示唆される

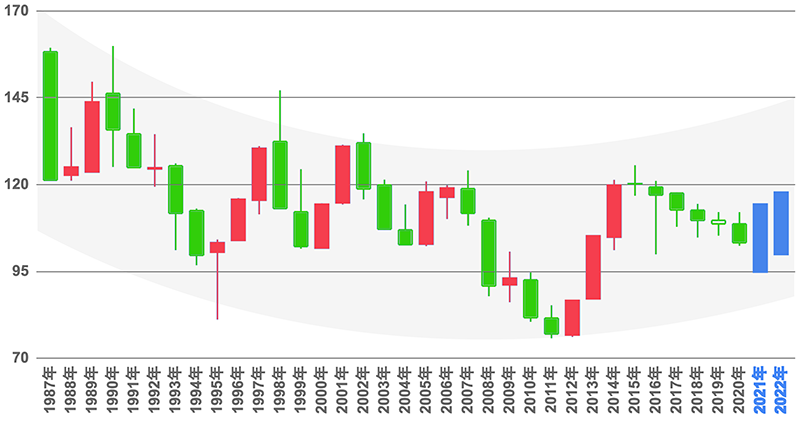

まず2021年までのレート推移からテクニカル的な状況を確認します。

2021年のドル円は年足で見ると、2015年以来で七年ぶりの陽線。しかもローソク実体は2018~2020年の3年分の下げを取り戻す「はらみ足」となっており、強い上昇圧力の強い状態と言えます。

・ドル円の年足チャート(チャート画像はTradingView、以下同様)

次に月足チャートを見ると、2017年以降はおおむね100~115円間のレンジ相場を形成。2021年12月は114円台で終え、レンジの上限まであと一歩の水準となっています。

・ドル円の月足チャート

なお月足チャートを見ると、2021年11月には一度115円に乗せたのち、まもなく押し戻される場面が見られています。テクニカル的には、サポート&レジスタンス(サポレジ)線に3度目のタッチ後ブレイクするケースが多く見られますが、この2021年11月の115円タッチはサポレジに対する3度目のタッチと見なすことができ、今後上方ブレイクに向かう可能性が意識されます。

ファンダメンタルズ:金融引締めの影響に注目

次に、ファンダメンタルズ面を見てみましょう。2022年のドル円に影響を与える可能性のある代表的な材料としては、下記が考えられます。

買い材料:複数回の利上げによるドル高観測

・米国でのインフレ長期化によるドル高

買い材料としては、2022年の米国経済の大きなテーマとなるインフレが上げられます。

2021年12月のFOMCでFRBはインフレ抑制のための利上げ方向へ進むことを決定しました。基本的には、利上げ方針はドル高へと波及しやすい材料となります。2022年にFRBが複数回の利上げを行い、早い時点でインフレが沈静化できれば、株式市場を動揺させずに、安定的なドル高が期待できることになります。

売り材料:金融引き締めと中間選挙リスク

・金融引き締めによる株安懸念

・米中間選挙での民主党大敗観測

一方で売り材料としては、まずFOMCで金融引き締めを契機とする株安が懸念されます。

インフレ対策のためのテーパリング(金融緩和縮小)加速や利上げは、基本的にはドル高政策ではあるものの、政策の影響が出すぎると、株式市場の動揺を招き、結果、為替市場でリスク回避のドル売りが進む可能性があります。

また、2022年11月に行われる米中間選挙もリスクとなりそうです。

2022年11月には、バイデン政権への評価が顕在化する米中間選挙が行われます。バイデン政権への米国民からの評価はまちまちとなっており、しばしば支持率の低下が注目される状況のなか、この中間選挙で与党民主党が大敗した場合、バイデン政権での政策実行力の大幅な低下が嫌気され、ドル安が進む可能性があります。

上昇シナリオ:利上げ支えに126円付近までドル買い余地

テクニカル的には、ドル円は2021年の年足で上昇圧力の強い陽線を形成しており、更にサポレジの115円の3度目のタッチにより上方ブレイクに至る可能性があります。この場合、複数回の利上げ観測というファンダメンタルズもドル買いの支えとなるでしょう。

ドル円がこのまま上昇した場合のポイントは、118.6円と125.85円の抵抗帯です。ドル円は2016年12月の118.6円が100~115円間のレンジ形成直前の抵抗帯として存在しています。よってレンジを上方ブレイクの場合も、それ程上昇せずに118.6円で上昇がストップする可能性があります。

ただし長く続いた100~115円間のレンジをブレイクすることで強気観測が加速し、118.6円をアッサリ超える可能性もあります。その場合、次の抵抗帯は2015年の125.85円です。

2021年のドル円は年間で見ると、安値から高値まで約13円上昇しています。これを目安に考えると、2022年にも13円上昇すると想定すれば、2021年12月半ばの113円台半ばを安値(起点)とした場合は、高値が126円になります。この見方では、2022年の125円到達の可能性は十分にあります。

ただし、心理的節目かつ過去に高安メドの集まる120円付近を超えられるかどうかは注意すべきかもしれません。118.6円を超えた場合でも、ファンダメンタルズ的になんらかの重荷が出てきた場合や、騰勢がそれほどでない場合は、ひとまずこの水準を意識する必要がありそうです。

下落シナリオ:2022年のドル円、下落の場合

月足で見るとドル円は100~115円間でレンジを形成しており、2022年にドル円が下落する場合、まずは大きな節目価格でありレンジの下限でもある100円まで下落の可能性があります。

とくに注意すべきは、米利上げによる株式市場の動揺がリスク回避の動きに波及するケースでしょう。2021年末にかけても利上げ観測が株安につながった場面が見られており、来年の利上げ実施で株売りが本格化した場合などは、ドル円が一気にレンジ下限まで下げる展開も考えられます。

さらに100円を割れるとその下には目立った抵抗帯はなく、2011年の安値75.56円まで一気に下落する可能性もあることに注意が必要です。上記の利上げ・株安に加え、11月の中間選挙で民主党政権が大敗してバイデン政権の政策実行力が大幅に低下した場合などは、100円割れが視野に入ってくるかもしれません。

レンジ上方ブレイクなるか 利上げ後の市場心理が鍵

2021年のドル円は、年足での陽線「つつみ足」が象徴するように、大きく円安が進んだ1年となりました。

とはいえそれでも、レンジは既存の100~115円間という範囲に留まっています。現行水準の114円台というレンジ上限から、2022年にどちらの方向へ推移していくのか、行方が注目される状況です。

大勢としては、米利上げ観測を支えにレンジ上方ブレイクのシナリオが意識されると言えます。とはいえレンジブレイクにはそれなりのエネルギーを必要とするため、レンジ上限で跳ね返される展開となれば、株価の動揺などのリスクを重荷にレンジ下限割れの可能性もあることに十分警戒が必要でしょう。

【2021年ドル円予想】6年連続陰線が実現か

来る2021年、ドル円相場はどのような展開となるのでしょうか?

2020年は、新型コロナウイルス問題に米大統領選挙と、極めて大きな出来事が並んだ年となりました。とくに新型コロナ問題に関しては今後数年間にわたって世界経済に影響を及ぼすとも言われているものの、今後どのような展開をたどるのかはいぜん予測不可能と言わざるを得ません。

こうしたなか本稿では、次の3つのポイントから2021年のドル円相場を予想します。

・ドル円の年足

・米長期金利

・ドル円の月足と200日移動平均線とドル円レートの関係

初の「5年連続陰線」、21年は?

トランプ大統領時代の4年間は円安のイメージがありますが、ドル円は年足で見ると実は2016年(オバマ大統領の最終任期年)から2020年まで5年連続で陰線が形成されそうな見通しです。

2000年以降で見ると、2012年から4年連続で陽線となっているものの、同じ色のローソクが5年続くのは今回が初めてです。

・ドル円年足チャート(画像はTrading View、以下同様)

続く2021年のドル円は、6年連続の陰線継続となるのか、それとも反転し陽線を形成するのか、という点が注目されます。

米長期金利「1%」を巡る攻防

米トランプ政権では、米景気後押しのため、とくに2020年には新型コロナウイルス問題への対応のため、低金利政策が採られました。

その結果として米長期金利は低下が続き、2020年3月コロナショック時の10年債金利は一時0.4%を割れる極めて低い水準まで下落しました。こちらは2020年8月にようやく立ち直り傾向となり、2020年末現在は0.9%台と、大きな節目1.0%目前の水準まで戻しています。

米長期金利の動きは、米ドルの値動きに相関することで知られていますが、2021年のドル円を占うには、米長期金利(米10年債金利)の1%を巡る攻防が注目されます。

こちらの鍵となるのが、2021年の次期バイデン米政権における経済政策です。バイデン政権が大型の追加経済対策を実行すれば、予算確保のための米国債大量発行→米債券価格下落→米金利上昇(1%超え)、となる可能性が高く、こちらを足がかりとしてドルが上昇し、ドル円レートは堅調に推移する可能性が高まります。

しかし一方では、2021年の米議会上院では共和党が優勢となる可能性が高く(2021年1月のジョージア州上院選の最終決戦待ち)、その場合はバイデン大統領の与党・民主党が主導する経済対策が米上院通過の際に規模縮小をやむなくされ、米国債の発行額が縮小→米債券価格上昇→米金利低下、となり、ドル売りでドル円レートも下落傾向となる可能性があります。

こうしたことから、2021年は早々に、バイデン政権下での経済対策規模の見通しと、それによって米長期金利がどう反応するのか、という点が注目です。

月足200EMAと「100円の大節目」

ドル円の月足の200移動平均線(EMA:指数平滑移動平均)とドル円レートの関係について、トランプ大統領の誕生が決まった2016年11月以降は、レートが200EMAを上回る状態がほとんどどでした。

しかし本年9月に入ると、日本で菅総理誕生の際にレートが200EMAを下回り、現在もその状況が継続中です。

日足以上の期間の長い足において注目する投資家も多い200日EMAですが、2021年のドル円の月足ではレートが200日EMAの下に位置する状態が確定するのか、それともこれまで通り200日EMAの上にレートが位置するように反転するのか、という点が注目されます。

ただしレートが200EMAを下回っても、その先には高い確率で100円の大きな節目価格が存在するため、100円の節目付近での値動きには別途注意が必要です。

「6年連続陰線」なるか?

ここまで述べてきたなかで、まず注意を引くのは、2020年で年足陰線が連続5年目、という点でしょう。

この状況から、2021年はドル円が6年ぶりに陽線となるかどうかが注目されます。

それにはまず、次期バイデン政権が始動したのち、現トランプ政権から持ち越される課題となる追加経済対策がどの程度の規模で実現されるのか、という点が重要となります。

その状況次第で米長期金利の方向感も決まってくると見られ、その先でテクニカル的な節目とどのようにレートが関わっていくのか、という一連の流れが、2021年のドル円の行方を占うシナリオとなりそうです。

↓↓↓

今日のFX予想解説

- 概況 ドル円予想:買い再燃 日米金利差拡大 (7月12日)2025.07.12

- 予想 7/11 今日のドル円各社アナリスト予想まとめ - 147円付近では上値の重さが意識され、テクニカル的にも一服感が広がり、円高圧力が出やすい2025.07.11

予想チャート(年足)

レンジ幅 長期分析

年間平均レートと平均変動幅(直近10年)

平均レート

過去10年の平均レートは「120.06円」。現在のレートとの差は「-27.36円」

平均変動幅

過去10年の平均変動幅は「15.96円」。10円を超えていた年は「6回」あった

年間平均レートと現在との差(直近10年)

| レート | 現在との差 | 記録年 | |

|---|---|---|---|

| 平均 | 120.06 | -27.36 | - |

| 最高値(円安) | 161.94 | +14.52 | 2024年 |

| 最安値(円高) | 99.57 | -47.85 | 2016年 |

変動幅と変動率(直近10年)

| 変動幅 | 変動率 | 記録年 | |

|---|---|---|---|

| 平均 | 15.96 | 0.12% | - |

| 最大 | 38.48 | 0.25% | 2022年 |

| 最小 | 7.94 | 0.07% | 2019年 |

変動幅と変動率/時系列データ

| 日付 | 変動幅 | 変動率 | 高値 | 安値 |

|---|---|---|---|---|

| 2025年 | 19.00 | 0.12% | 158.87 | 139.87 |

| 2024年 | 22.38 | 0.14% | 161.94 | 139.56 |

| 2023年 | 24.69 | 0.16% | 151.90 | 127.21 |

| 2022年 | 38.48 | 0.25% | 151.94 | 113.46 |

| 2021年 | 12.94 | 0.11% | 115.51 | 102.57 |

| 2020年 | 9.96 | 0.09% | 112.21 | 102.25 |

| 2019年 | 7.94 | 0.07% | 112.39 | 104.45 |

| 2018年 | 9.84 | 0.09% | 114.51 | 104.67 |

| 2017年 | 11.27 | 0.10% | 118.59 | 107.32 |

| 2016年 | 22.09 | 0.18% | 121.66 | 99.57 |

| 2015年 | 9.95 | 0.08% | 125.82 | 115.87 |

| 2014年 | 20.89 | 0.17% | 121.67 | 100.78 |

| 2013年 | 18.87 | 0.18% | 105.40 | 86.53 |

| 2012年 | 10.49 | 0.12% | 86.54 | 76.05 |

| 2011年 | 9.92 | 0.12% | 85.49 | 75.57 |

| 2010年 | 14.64 | 0.15% | 94.96 | 80.32 |

| 2009年 | 16.54 | 0.16% | 101.43 | 84.89 |

| 2008年 | 24.79 | 0.22% | 111.97 | 87.18 |

| 2007年 | 16.81 | 0.14% | 124.12 | 107.31 |

| 2006年 | 10.86 | 0.09% | 119.86 | 109.00 |

| 2005年 | 19.71 | 0.16% | 121.37 | 101.66 |

| 2004年 | 12.94 | 0.11% | 114.84 | 101.90 |

| 2003年 | 15.10 | 0.12% | 121.86 | 106.76 |

| 2002年 | 19.73 | 0.15% | 135.16 | 115.43 |

| 2001年 | 18.55 | 0.14% | 132.05 | 113.50 |

米ドル/円 長期予想チャート

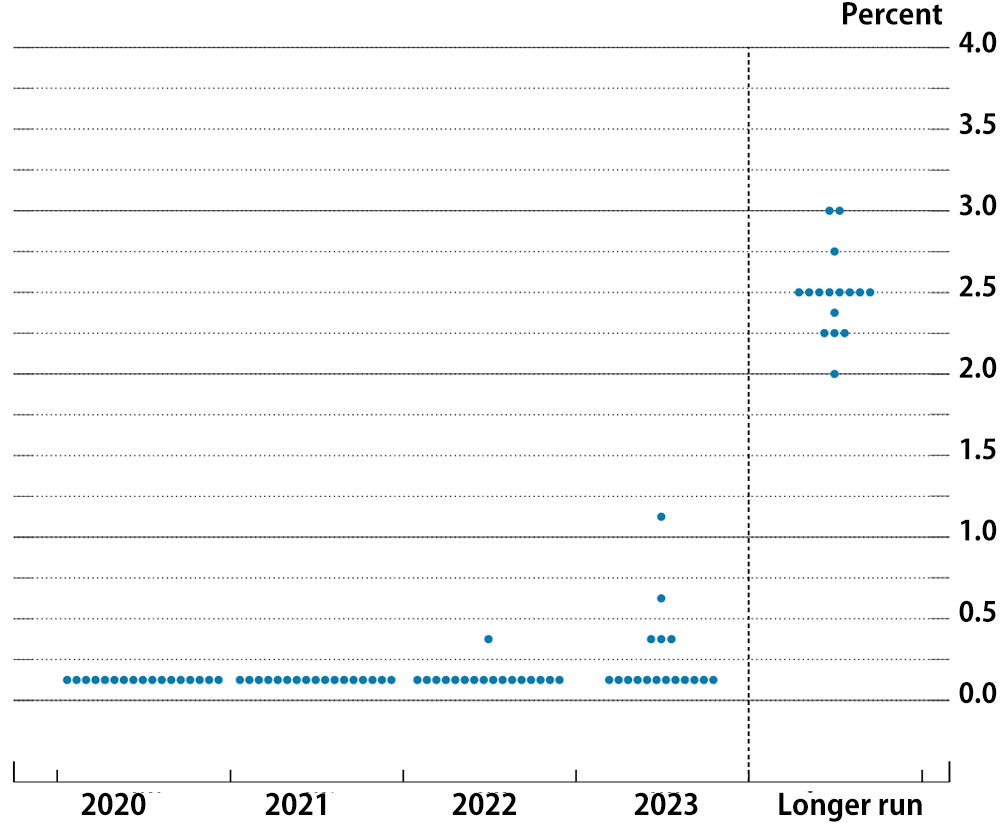

米利上げ予想 ドットチャート(2021/3/17)

日米金利差とドル円為替 チャート

円高の歴史

過去に起こった、超円高イベント

-

1973年 変動相場制移行

↓12年後

-

1985年 プラザ合意

↓12年後

-

1997-98年 アジア通貨危機

↓12年後

-

2007-08年 サブプライム~リーマンショック

↓12年後?

- 2018-20年 米国発のリスクオフ?/新興国通貨安?/ユーロ危機?

ドル円為替レートの歴史を振り返ると、10~12年ごとに、大きく円高となるイベントが起きています。

こうした、節目となる過去のイベントから逆算した場合、今後の見通しとしては、2008年から10年後となる2018年から、12年後となる2020年の間に、大きく円高となるイベントが起きる可能性があります。

そして、この期間に大きな円高イベントが起こった場合は、さらに10~12年後となる2029年~2030年ごろに、また大きく円高になるイベントが発生する可能性があります。

メールマガジン登録

今日のドル円FXのレンジ予想・終値予想ほか、FXトレーダーの皆様の役に立つドル円関連情報をお送りします。

FX/各国通貨

| 通貨05:55 更新 | ||

|---|---|---|

| 米ドル/円 | 147.42 | +0.00% |

| 豪ドル/円 | 96.96 | +0.00% |

| ユーロ/円 | 172.37 | +0.00% |

| ユーロ/ドル | 1.1693 | +0.03% |

| ポンド/円 | 198.92 | +0.00% |

| 南アランド/円 | 8.214 | +0.00% |

| トルコリラ/円 | 3.619 | -74.32% |

| レアル/円 | 26.48 | +36.61% |

| NZドル/円 | 88.58 | +0.00% |

| メキシコペソ/円 | 7.885 | +50.39% |

| 中国元/円 | 20.543 | +31.37% |

| カナダドル/円 | 107.69 | +37.05% |

| シンガポールドル/円 | 115.14 | +50.31% |

| インドルピー/円 | 1.7159 | +22.22% |

| ノルウェークローネ/円 | 14.530 | +32.39% |

| スウェーデンクローナ/円 | 15.410 | +31.02% |

| スイスフラン/円 | 185.05 | +62.13% |

| アルゼンチンペソ/円 | 0.1150 | -91.39% |

| 香港ドル/円 | 18.780 | +39.25% |