投資初心者は何から始める?おすすめの方法や勉強、避けたい失敗例

「投資初心者は何から始めるべき?」「投資を始めたいけど、よく分からない。怖い」という方は多いのではないでしょうか。

初心者には「長期・分散・積立」がおすすめです。NISAつみたて枠・投資信託の積立などで、長期に渡り地域や時間を分散してコツコツと積立で商品を購入します。

「投資」といえばギャンブルのようなイメージを抱く方もいらっしゃるかもしれませんが、なぜ長期・分散・積立なのでしょうか?投資に勉強は必要なのでしょうか?

本記事では長期・分散・積立投資とは何か、おすすめの投資3選+α、投資を始める前に知っておきたいことや始め方、勉強法などについてFPが解説していきます。

初心者におすすめする投資は「長期・分散・積立」

投資初心者には「長期・分散・積立」投資がおすすめです。

「長期」にわたって金融商品を「積立」で購入・運用し、購入する時期・金融商品・地域などを「分散」させます。

株式や投資信託は、市場が開いている間は価額が変動します。よって1カ月で10万円を投資するより、10カ月で1万円ずつ投資すると時間を分散させることができます。

例えば「毎月10,000円」の積立で投資信託を購入するケースで考えてみましょう。

基準価額(投資信託の値段)2,000円の日には5口、基準価額1,000円の日は10口、基準価額1,250円の日は8口買い付けが可能です。

| 購入した金額 | 基準価額 | 口数 |

|---|---|---|

| 10,000円 | 2,000円 | 5 |

| 10,000円 | 1,000円 | 10 |

| 10,000円 | 1,250円 | 8 |

| 合計 | 平均基準価額 | 合計 |

| 30,000円 | 約1,304円 | 23 |

合計23口で平均の基準価額は約1304円です。

基準価額2,000円で一括購入すると、30,000円で購入できる口数は15口です。しかし、購入のタイミングを分散させることで平均基準価額を均一化させ、数量を増やせる可能性があります。

また、短期では価額が下がっても10年・20年と長期で保有することでリターンの振れ幅が小さくなり安定した利益が期待できます。

長期で保有することで、配当金や株主優待などリターンを得られる商品もあります。

購入のタイミングだけではなく、金融商品や投資対象の地域を「分散」させることで低リスクの運用が見込めます。

例えば日本株に加え国債や外国の株式・債券などを購入すると、保有中の日本株の株価が下落しても他の金融商品で資産全体の価値の下落をおさえられるかもしれません。

FPが初心者におすすめする投資3選+α

投資初心者には、NISAつみたて枠・投資信託の積立・ポイント投資をおすすめします。

単元未満株やロボアドバイザー投資・ETFの積立も、初心者向けの投資といえます。

NISAつみたて枠

NISAとは投資を推進する非課税制度で、売却・配当で得た利益に通常20.315%課される税金が非課税となります。

2023年6月現在、NISAは一般NISAとつみたてNISAがあります。つみたてNISAは少額からの長期・積立・分散投資を支援するための制度です。対象の金融商品は信託報酬(運用中の手数料)が一定水準以下など、長期・積立・分散投資に適した投資信託に限定されています。よって初心者でも始めやすい投資といわれています。

一般NISAは、上場株式や投資信託などが対象で短・中期の投資に適しています。

2024年から新NISA制度がスタートする予定です。2つのNISAは一本化され「成長投資枠」と「つみたて枠」が設けられます。2023年中はつみたてNISAの口座開設が可能です。

つみたてNISAや新NISAのつみたて枠は、100円から投資が可能ですのでまずは少額から始めてみてはいかがでしょうか。

投資信託の積立

投資信託を「毎月(毎日)○円」と決め、積立で購入する投資方法です。

NISAのつみたて枠と同様に、ネット証券会社では100円から投資信託が購入できます。

投資信託とは、投資家から集めた資金でプロの投資家が株や債券などを購入し運用する金融商品です。信託報酬など手数料がかかりますが、自分で投資先を選び運用する必要がないので初心者に適した金融商品といえるでしょう。

投資信託には主に「インデックス型」「アクティブ型」「バランス型」の3種類があります。3つの中で「インデックス型」は、日経平均株価など特定の指標と連動した動きを目指すものです。

信託報酬が低く、低リスク・低リターンですので「まずはインデックス型を積立」という初心者は多いです。

アクティブ型はプロが運用する投資信託でインデックス型より高いリターンを目指しますが、リスクや信託報酬も高めとなっています。

バランス型は国内外の債券・株式などを組み合わせて運用するバランス重視の商品で、信託報酬はインデックス型とアクティブ型の中間程度です。

ポイント投資

商品・サービスの購入などで付与されたポイントを投資に利用します。

NTTドコモの「dポイント」、楽天株式会社の「楽天ポイント」などが投資に利用できます。

連携する証券会社の口座を開設して運用する方法と、ポイントをそのまま運用する方法があります。

現金を使わずに投資ができますので「まずは投資がどのようなものか体験してみたい」「お金を使いたくない」という初心者におすすめです。

現金を使う投資と比べ、投資先や運用方法が限定されるサービスが多い傾向にあります。

ロボアドバイザー投資・単元未満株・ETFの積立が向いている人も

AI(人工知能)を活用し、投資家の代わりに運用する「ロボアドバイザー投資」は「投資の勉強をする時間がない」「全ておまかせしたい」という方におすすめです。

ロボアドバイザー投資は、複数の質問に答えることで投資のアドバイスをする「助言型」もあります。

日本株は1単元=100株で1単元ごとに取引しますが、単元未満株は1株から投資が可能です。配当がある株式は、配当金をもらうこともできます。「株式投資に興味がある」「配当に興味がある」という方は、単元未満株を検討してみましょう。

単元未満株は通常の株式投資より手数料が高めとなっています。ロボアドバイザー投資も、自分で投資信託を運用するよりコストが高めです。

株式のように上場しており、指定した価格で売買できる投資信託(ETF Exchange Traded Funds)もあります。

「指定した価格で売買したい」という方は、投資信託よりもETFの積立をおすすめします。

ただし海外のETFは為替リスクがあります。東京証券取引所で売買されている「東証ETF」など日本円で購入できるETFの積立を検討してみましょう。

投資初心者は何から始めるべき?まずは準備を

投資をするにあたって、最低限知っておきたい5つの事柄をお伝えしていきます。

知っておきたい投資の基礎知識

2023年6月現在、インフレが進み「家計が苦しい」という方は多いのではないでしょうか。日本銀行は2013年から物価安定の目標を「消費者物価の前年比上昇率2%」と定め、早期実現を目指しています。

年2%の安定した物価上昇が実現すると、私たちの普通預金・定期預金は目減りしてしまいます。2022年3月末時点に日本銀行が公表した定期預金の平均年利率は0.002〜0.003%、普通預金は0.001%です。例えば1000万円を5年間定期預金で預けても、利息は300円です。低金利時代における資産形成として、国によるNISA制度の拡充など「貯蓄から投資へ」が推進されています。

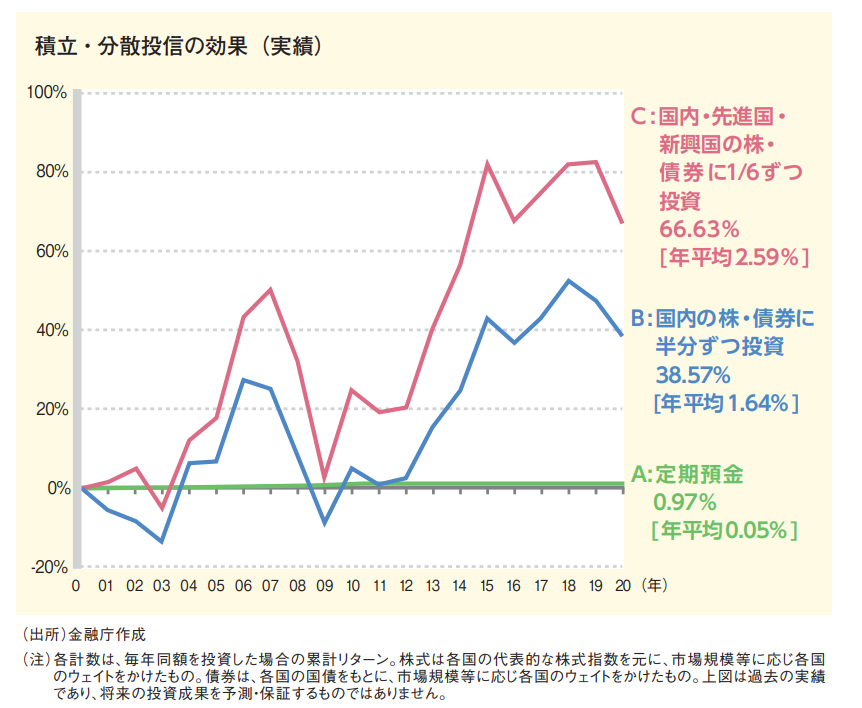

金融庁の社会人向け「基礎から学べる金融ガイド」による積立・分散投資の効果は以下のとおりです。

SARSが拡大した2003年は株価が下落し、元本割れになっています。ただし、長期で保有すると定期預金よりリターンが高いことが分かります。

多くの金融商品は、元本割れのリスクがあることをおさえておきましょう。

元本割れがない商品の代表は、定期預金と個人向け国債です。

「元本割れがどうしても気になる」という方は、個人向け国債を検討してみてはいかがでしょうか。

毎月投資に回せるお金を把握する

長期・分散・積立投資は投資初心者でもリターンを得やすいといわれています。

金融商品を運用している間は現金化できないため、投資の資金は「余剰資金」を利用しましょう。

余剰資金とは、長期で使う予定のないお金です。

お金は大きく分けて①毎月の生活費、②病気・失業など緊急用のお金、③教育費・住宅資金など使う予定があるもの、④使う予定がない余剰資金に分類できます。

家計簿や今後のライフプランを参考に、投資に回せる余剰資金を試算しましょう。

年間・月間の余剰資金を算出し、投資に回す金額を決定します。余剰資金以外には、手をつけないように心がけましょう。

投資は生活を豊かにするためのものです。資金を投入したくなっても、手元に残しておきたいお金や生活費を使うことを避けましょう。

金融商品のリスク・リターンについて理解する

株式・債券など金融商品によってリスク・リターンが異なります。あらかじめ特徴やリスク・リターンを理解した上で商品を選びましょう。

「リスク」を「損失」「危険性」と捉えている方もいらっしゃるかもしれませんが、投資では「リターンの振れ幅」を意味します。

例えば1,000円を投資し、リターンが900円〜1,200円の投資信託Aより、リターンが500円〜1,800円の投資信託Bの方が高リスク・高リターンです。

リスクが高い商品はリターンが高く、リスクが低い商品はリターンも低いです。

主な金融商品の特徴とリスク・リターンは以下のとおりです。

| 商品の種類 | 特徴 | リスク・リターン |

|---|---|---|

| 債券 | 国や企業が資金を借り入れるために発行する証券。 | 低 |

| 投資信託 | 投資家から集めた資金をプロが株式や債券などに投資して運用する |

|

| 株式 | 企業が事業の資金を広く募るために発行される証券。業績などにより値動きがある | 高 |

| REIT(不動産投資信託) | 投資家から集めた資金で不動産を運用する投資信託 | 中 |

地域によってもリスク・リターンは異なります。海外は為替レートの変動などがありますので、日本よりもリスク・リターンが高いといわれています。

| リスク・リターン | |

|---|---|

| 日本 | 低 |

| 先進国 | 中 |

| 新興国 | 高 |

ただし外国の株式や債券を運用することで、日本の株価が下がった場合には資産全体の下落をおさえることができます。

金融商品を一定の割合で組み合わせたものを「ポートフォリオ」といい、運用では重要な役割を果たします。

例えば公的年金を運用する年金積立金管理運用独立行政法人(GPIF)では、国内債券・外国債券・国内株式・外国株式が全て25%のポートフォリオとなっています。

自分の「リスク許容度」を知る

「リスク許容度」とは「損失にどのくらい耐えられるか」という意味です。

個人の性格や世帯人数・年齢・収入・資産などにより、リスク許容度が変わります。

| リスク許容度が高くなる要素 |

|

| リスク許容度が低くなる要素 |

|

例えば20代で単身世帯の収入が高い人はリスク許容度が高くなり、50代で家族を扶養している慎重な性格の人はリスク許容度が低くなるでしょう。

年齢が低いと労働による収入で損失を取り戻せる可能性が高いため、リスク許容度は高くなる傾向にあります。

証券会社を選ぶ

投資をする証券会社を選びます。

証券会社には大きく分けて、実際に店舗がある店舗型とオンラインのみで店舗を持たないネット型があります。

店舗型は証券会社の担当者からアドバイスをもらえる、定期的に資料が送られてくるなどのメリットがあります。しかし、ネット証券より手数料が高い会社が多いです。

ネット証券会社は手数料が安いですが、店舗型のように担当者がつかないため自分で情報収集をする必要があります。

詳しくは下記をご参照ください。

『FPが初心者におすすめするネット証券3選!始め方や体験談も』

初心者が投資を始める流れ

初心者が投資を始める手順をお伝えしていきます。

投資の目標・金額を決める

投資の目標と金額を決めます。

目標は老後の資産形成や住宅購入の資金・子どもの教育資金など、人によって異なるでしょう。投資家の年齢や目標によって、運用期間は変わります。

例えば20年後に1,000万円を目標とする場合、運用益を除くと年間50万・月約4万円を投資することになります。

貯蓄など他の資産形成と併用する方は、投資に回すお金と他の資産形成とのバランスも考えておきましょう。

購入する金融商品・証券会社を決める

上記のリスク・リターンなどを参考に運用する商品を決め、ポートフォリオを作成します。

長期で運用する場合は、信託報酬など運用中のトータルコストが高くなります。できるだけ手数料が低い商品を選びましょう。

利用する証券会社を決め、口座開設の手続きをします。

投資を始める

証券会社の口座に入金し、投資のスタートです。積立投資の場合は商品・金額などを設定します。

ポートフォリオを定期的に見直す

運用中は3カ月・6カ月など定期的にリターンをチェックし、ポートフォリオを見直します。

運用成果によってポートフォリオの比率が変化することがありますので、必要に応じてリバランス(再調整)を行います。

例えば国内株式50%・外国株式50%で運用していたものの、数カ月後に国内株式45%・外国株式55%になってしまった場合は国内株式を多めに購入して調整を図ります。

「自分でリバランスをするのが難しい」という方は、自動的にリバランスが行われるバランス型の投資信託を購入するという選択肢もあります。

投資初心者が陥りやすい3つの失敗例と対処法

投資初心者が陥りやすい失敗例には「評価額が元本を下回ると動揺して売却してしまう」「ハイリスク・ハイリターンの投資に手を出す」などがあります。

金融商品の特徴やリスク・リターンを理解しないまま購入する

金融商品の特性やリスク・リターンを把握せずに購入してしまう行為はリスクが高いです。

商品について知識がない状態で運用すると「予想より手数料がかさみ、結果的にマイナスになった」など損をしてしまう恐れがあります。

投資信託の目論見書や企業のIR情報などに目を通し、十分に理解した上で購入しましょう。

元本を割れると動揺して売却してしまう

初心者の中には投入した資本が評価額を下回る「元本割れ」の状態に陥り、焦って売却してしまう人がいます。

特にインデックス型投資信託はリーマン・ショック、コロナショックなどの経済危機では一時的に下落しますが長期で見るとリターンが得られる可能性が高いです。

「投資には元本割れのリスクがある」ということをおさえておきましょう。

FXなどハイリスク・ハイリターンの投資をする

FXやデイトレードなど「ハイリスク・ハイリターンの投資をしたい」という方もいらっしゃるでしょう。

ハイリスク・ハイリターンの投資は、テクニカル分析など高度な専門知識が必要です。

FXは自己資金の数十倍の取引ができますが、失敗した時の損失も大きくなってしまいます。さらに相場の動向をこまめにチェックする必要があります。

初心者や忙しい方は、長期・分散・積立投資から始めてみることをおすすめします。

投資初心者におすすめの勉強方法

投資初心者におすすめの勉強方法を紹介していきます。

投資関連の書籍を読む

初心者向けの投資関連の書籍を読み、基礎知識を身につけましょう。

投資全般については『投資ド素人が投資初心者になるための 株・投資信託・つみたて NISA・iDeCo・ふるさと納税 超入門』がおすすめです。

投資信託は『一番やさしい! 一番くわしい! はじめての「投資信託」入門』、株式投資は『世界一やさしい 株の教科書 1年生』などの入門書があります。

日本経済新聞を読む

日本経済新聞は金融・経済・ビジネスを中心とした新聞で、1日の経済情勢を把握できます。投資・金融に関するニュースが一般的な新聞よりくわしく掲載されており、金融系の企業に勤めるビジネスマンの購読率も高いです。

経済・投資関連のTV番組をチェックする

日本経済新聞系列・テレビ東京の『WBS(ワールドビジネスサテライト』や『Newsモーニングサテライト(モーサテ)』は金融・経済・ビジネスが中心のニュース番組です。

特に「モーサテ」はアメリカや中国など外国の企業・相場のトピックが多いため、外国の株式・債券が気になる方はチェックしてみましょう。

WBSでは、国内外の経済の動向や最新のビジネスなどが分かります。

インターネットで情報収集

インターネットのコラムでも投資の情報収集が可能です。

インターネットは他の媒体より情報が早いというメリットがありますが、中には誤解を招く内容の情報もあります。参考情報の1つとして活用していきましょう。

投資初心者はまず少額から始めてみよう

投資初心者は、NISAのつみたて枠や投資信託の積立投資、ポイント投資など低リスク・低リターンの投資から始めてみましょう。

多くのネット証券会社では100円から投資が可能です。ポイント投資はお金を使わずに投資が可能です。この記事を参考に投資の基礎知識や手順を知り、少額からの投資を検討してみましょう。

メールマガジン登録

予想のお知らせ(AM7:30頃配信)や、ドル円・米国株の情報をお届けします。

アクセスランキング

人気コンテンツトップ10

| 1 | ドル円AI予想||投資の森 |

|---|---|

| 2 | 日経平均TOP |

| 3 | 日経平均 今日のAI予想 |

| 4 | NYダウ 予想| 投資の森 |

| 5 | 日経平均先物(日経225先物)... |

| 6 | 日銀ETF買い入れ判定 予想 |... |

| 7 | NYダウ(ダウ工業株30種平均... |

| 8 | 日経平均:リアルタイムチャ... |

| 9 | 日経平均株価:RSIチャート ... |

| 10 | 米ドル/円(ドル円):ストッ... |

高配当ランキング»

| 銘柄 | 利回り | |

|---|---|---|

| 1 | ダイドーリミテッド | 10.28 % |

| 2 | ディーエムエス | 7.63 % |

| 3 | 大平洋金属 | 6.89 % |

市況

| 国内04:54 更新 | ||

|---|---|---|

| 日経先物(大証) | 39,650.00 | -0.03% |

| トピックス | 2,667.29 | +0.63% |

| 為替05:10 更新 | ||

|---|---|---|

| ユーロ円 | 172.73 | +0.21% |

| ユーロドル | 1.1603 | -0.52% |

| 国外04:53 更新 | ||

|---|---|---|

| ナスダック | 20,714.00 | +0.36% |

| 上海総合 | 3,506.80 | -0.41% |