※札証、名証、福証へ上場している銘柄は非対応

米国 政策金利 利上げ・利下げ確率

米国 政策金利(7/17)

4.50%

次回FOMC日程と利上げ・利下げ確率

2025年07月30日

あと

| FOMC 開催日 | 利上げ・利下げ確率 | |

|---|---|---|

| 2025/07/30 | 4.00 - 4.25 | 4.25 - 4.50 |

| 4.3% | 95.7% | |

| FOMC 開催日 | 利上げ・利下げ確率 | ||

|---|---|---|---|

| 2025/09/17 | 3.75 - 4.00 | 4.00 - 4.25 | 4.25 - 4.50 |

| 2.4% | 56.1% | 41.5% | |

※CME発表の数値を元に、毎日更新

米国(アメリカ)政策金利の過去推移

| 年/月 | 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2025年 | 4.50 | 4.50 | 4.50 | 4.50 | 4.50 | 4.50 | 4.50 | |||||

| 2024年 | 5.50 | 5.50 | 5.50 | 5.50 | 5.50 | 5.50 | 5.50 | 5.50 | 5.00 | 5.00 | 4.75 | 4.50 |

| 2023年 | 4.50 | 4.75 | 5.00 | 5.00 | 5.25 | 5.25 | 5.50 | 5.50 | 5.50 | 5.50 | 5.50 | 5.50 |

| 2022年 | 0.25 | 0.25 | 0.50 | 0.50 | 1.00 | 1.75 | 2.50 | 2.50 | 3.25 | 3.25 | 4.00 | 4.50 |

| 2021年 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 |

| 2020年 | 1.75 | 1.75 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 |

| 2019年 | 2.50 | 2.50 | 2.50 | 2.50 | 2.50 | 2.50 | 2.50 | 2.25 | 2.00 | 1.75 | 1.75 | 1.75 |

| 2018年 | 1.50 | 1.50 | 1.75 | 1.75 | 1.75 | 2.00 | 2.00 | 2.00 | 2.25 | 2.25 | 2.25 | 2.50 |

| 2017年 | 0.75 | 0.75 | 1.00 | 1.00 | 1.00 | 1.25 | 1.25 | 1.25 | 1.25 | 1.25 | 1.25 | 1.50 |

| 2016年 | 0.50 | 0.50 | 0.50 | 0.50 | 0.50 | 0.50 | 0.50 | 0.50 | 0.50 | 0.50 | 0.50 | 0.75 |

| 2015年 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.50 |

| 2014年 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 |

| 2013年 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 |

| 2012年 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 |

| 2011年 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 |

| 2010年 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 |

| 2009年 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 | 0.25 |

| 2008年 | 3.50 3.00 |

3.00 | 2.25 | 2.00 | 2.00 | 2.00 | 2.00 | 2.00 | 2.00 | 1.50 1.00 |

1.00 | 0.25 |

| 2007年 | 5.25 | 5.25 | 5.25 | 5.25 | 5.25 | 5.25 | 5.25 | 5.25 | 4.75 | 4.50 | 4.50 | 4.25 |

アメリカの利上げが起きると、ドル円は?

アメリカの金利を上げる(利上げ)とはどういうことか?ドル円と株価に与える影響を、過去の事例から解説します。

詳しく見る

-

アメリカの利上げ、ドル円への影響

2016年12月実施のFOMCでの利上げは、金融緩和を続けた後の利上げになります。

アメリカの利上げの影響は、基本的な考えだと利上げすることによって、通貨の価値が上がるので、ドル高になるのが普通の考えです。しかし実際のドル円為替では、過去のアメリカの利上げ局面を見てみると、ドルが下落していることのほうが多いのです。

これは、アメリカの利上げは、利上げすることを織り込んでいて、利上げ前にすでにドル高になっていることが多いためだと考えられます。

利上げをすると材料出尽くしとなって、ドルが売られて、ドル安になるという流れです。

アメリカが利上げすると理論上は円安ドル高になるが、実際のドル円為替では、円高ドル安に動いていることが多いと言えます。ドル円と株価の関係性

アメリカの利上げは、日米のドル円と株価にどのような関係があり、またどのような影響を与えるのでしょうか?

普通に考えれば「利上げがあると企業が資金調達の際の金利が上がってしまう」ので、利益が下がり、企業業績にマイナスに働き、アメリカのNYダウやS&P500などにもマイナスの影響を与えます。

しかし、実際に過去の利上げ期間を見てみると、アメリカの株価・NYダウは、ぼぼ上昇しています。

日本の株価・日経平均は、ドル円が円高になった場合は下落して、ドル円が円安になった場合は上昇しています。

アメリカが利上げする場合は、基本的にアメリカの経済が強く、インフレ気味になってきた時なので、景気が良くなっているときです。よって、アメリカの利上げが続く期間は、基本的に好景気で株価も上昇していきます。日本の株価の場合は、ドル円為替の影響を受けやすく、アメリカが好景気でも円高ドル安になってしまった場合は、下落します。

上記で書いたようにアメリカの利上げ期間は、円高ドル安になるほうが多いので、日経平均はアメリカが利上げすると下落する傾向にあります。利上げ後のドル円の動きをチャートで解説

アメリカ利上げとドル円の動き(2016年~2017年)

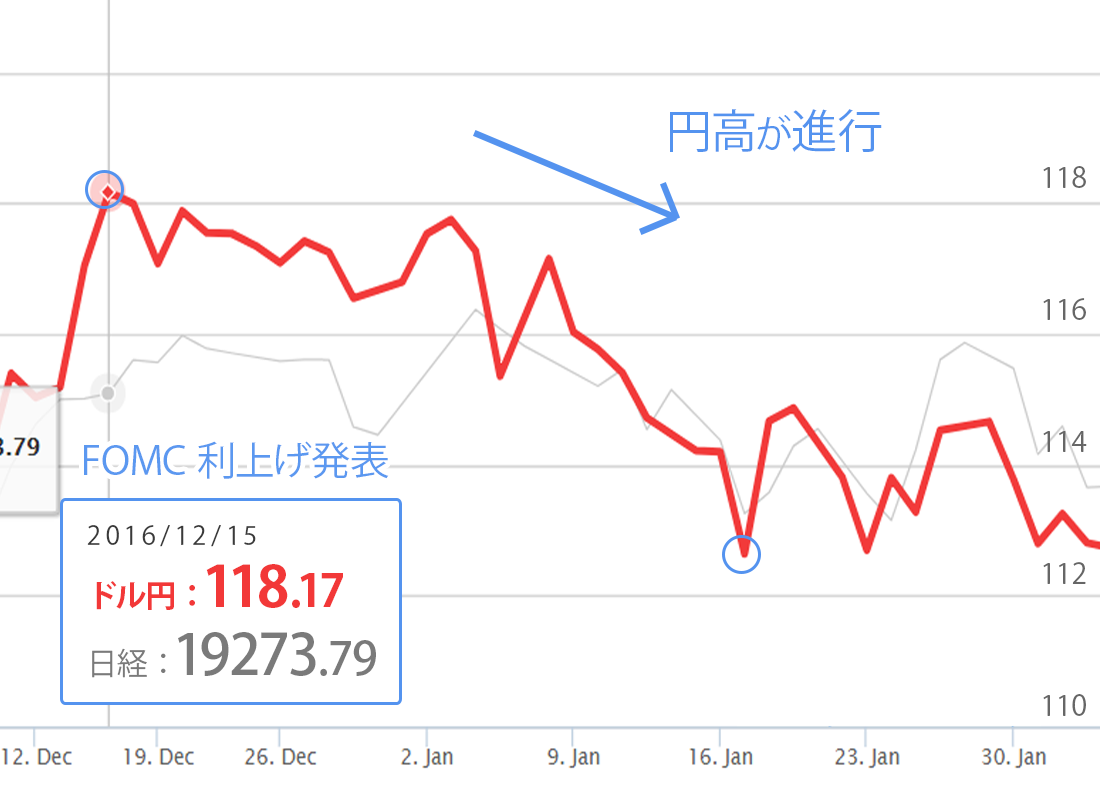

2016年12月、実際にFOMCで利上げされた直後は、大幅な円安になりました。

利上げの話も多く出ていてドル円も円安ムードがすでに色濃く出ていて、材料出尽くしかと思われましたが、FRBが2017年~2019年の利上げ見通しを上昇修正したことにより、市場の期待感がドル買いになり、ドル円はドル全面高の116円後半の円安になりました。

当時のアメリカの利上げで、ドル円は15日が円安の頂点になり、その後に円高基調へ転換しています。

チャートを見ると15日がピークで、その後に売るやかに下落していっています。2月には112円を切って111円台まで円高が進みました。2016年12月ドル円チャート

2017年3月のFOMC(米連邦公開市場委員会)で利上げがほぼ確実になり、直前のドル円は円安・114円前後で推移しました。

3月に利上げが行われ、ドル円は前回と同じ動きを見せています。利上げ発表後のドル円は、夜に行くにつれて円高になっていき、その後も一カ月程度、円高を継続しました。 ドル円チャートを見ると、3月前半が円安のピークで、その後、日経平均株価を伴いゆっくりと下落していっています。2017年3月 ドル円チャート

過去チャートの事例から見ても分かる通り、アメリカの利上げ直後、ドル円はいったん円安になりますが、一巡すると材料出尽くしになり、円高になっていきます。

まとめ

1.アメリカが利上げを行うタイミングは、好景気の時

2.アメリカが利上げを行うと、ドル円は「円高ドル安」になることが多い

3.ドル円が「円高」になると、日経平均株価は「下落する」ことが多い

-

■ 金利敏感銘柄

| コード | 銘柄 | 配当利回り | 株価 | 前日比(%) | 市場 |

|---|---|---|---|---|---|

| 8869 | 明和地所 | 4.81% | 936 | -3.0 (-0.32%) |

東証1部 |

| 8316 | 三井住友フィナンシャルグループ | 3.78% | 3,598 | -11.0 (-0.30%) |

東証1部 |

| 8591 | オリックス | 3.61% | 3,321 | 30.0 (0.91%) |

東証1部 |

| 8766 | 東京海上ホールディングス | 3.57% | 5,885 | -73.0 (-1.23%) |

東証1部 |

| 9503 | 関西電力 | 3.49% | 1,717 | 15.0 (0.88%) |

東証1部 |

メールマガジン登録

予想のお知らせ(AM7:30頃配信)や、ドル円・米国株の情報をお届けします。

アクセスランキング

人気コンテンツトップ10

| 1 | ドル円AI予想||投資の森 |

|---|---|

| 2 | 日経平均TOP |

| 3 | 日経平均 今日のAI予想 |

| 4 | NYダウ 予想| 投資の森 |

| 5 | 日経平均先物(日経225先物)... |

| 6 | 日銀ETF買い入れ判定 予想 |... |

| 7 | NYダウ(ダウ工業株30種平均... |

| 8 | 日経平均:リアルタイムチャ... |

| 9 | 日経平均株価:RSIチャート ... |

| 10 | 米ドル/円(ドル円):ストッ... |

高配当ランキング»

| 銘柄 | 利回り | |

|---|---|---|

| 1 | ダイドーリミテッド | 10.34 % |

| 2 | ディーエムエス | 7.63 % |

| 3 | 黒田グループ | 6.96 % |

市況

| 国内7/18 更新 | ||

|---|---|---|

| 日経平均 | 39,819.11 | -0.21% |

| 日経先物(大証) | 39,700.00 | -0.58% |

| トピックス | 2,667.29 | +0.63% |

| 為替05:55 更新 | ||

|---|---|---|

| ドル円 | 148.84 | +0.17% |

| ユーロ円 | 172.99 | 0.00% |

| ユーロドル | 1.1622 | 0.00% |

| 国外06:16 更新 | ||

|---|---|---|

| NYダウ | 44,342.19 | -0.32% |

| ナスダック | 20,895.66 | 0.00% |

| 上海総合 | 3,528.83 | +0.38% |